【读财报】瑞丰银行首份中报:业绩及资产质量稳步提升 个人按揭贷款占比过线需注意

8月25日,瑞丰银行发布了上市后的首份中报。

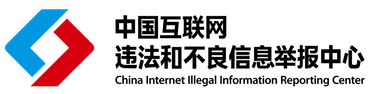

2021上半年,该行实现营业收入15.42亿元,同比增加0.38亿元,增幅2.53%。实现归属于上市公司股东的净利润5.19亿元,同比增加0.59亿元,增幅12.75%。营收增长相对较慢主要由于净利息收入增长较慢所致,而信用减值损失的减少使得该行的净利润出现较快增长。

截至6月末,该行的总资产及总贷款不断增长,同时资产质量也在不断提升。但值得注意的是,该行个人住房按揭贷款在总贷款中的占比虽有所下降,但仍高于17.5%的监管要求。

此外,瑞丰银行在今年6月上市后已将全部募集资金用于补充核心一级资本,然而数据显示,截至6月末,该行的资本充足率指标均出现微降,但与其他上市银行相比,该行的资本充足率仍处于较高水平。

信用减值损失下降助推利润增长

2021上半年,瑞丰银行的归母净利润增长较快,主要由于信用减值损失减少所致。截至2021年6月末,该行的信用减值损失为5.05亿元,较上年同期下降10.21%。

图1:2017-2021H1瑞丰银行营业总收入及归母净利润

图1:2017-2021H1瑞丰银行营业总收入及归母净利润

与净利润相比,该行的营收增速相对较慢,主要由于占比较大的利息净收入增长较慢所致。2021上半年,瑞丰银行实现利息净收入14.52亿元,同比增加0.33亿元,增幅为2.33%。

非利息净收方面,2021上半年该项收入为0.9亿元,同比增长5.79%。其中,投资收益是非利息净收入的重要来源,但较上年同期相比收入下降16.1%。公允价值变动收益是上半年增长最快的业务,实现营收2915.4万元,较上年同期增逾13倍。但手续费及佣金净收入仍为亏损状态且亏损幅度较上年同期扩大,2021上半年该业务亏损8143.5万元。

资产规模仍偏小 个人住房贷款占比超线

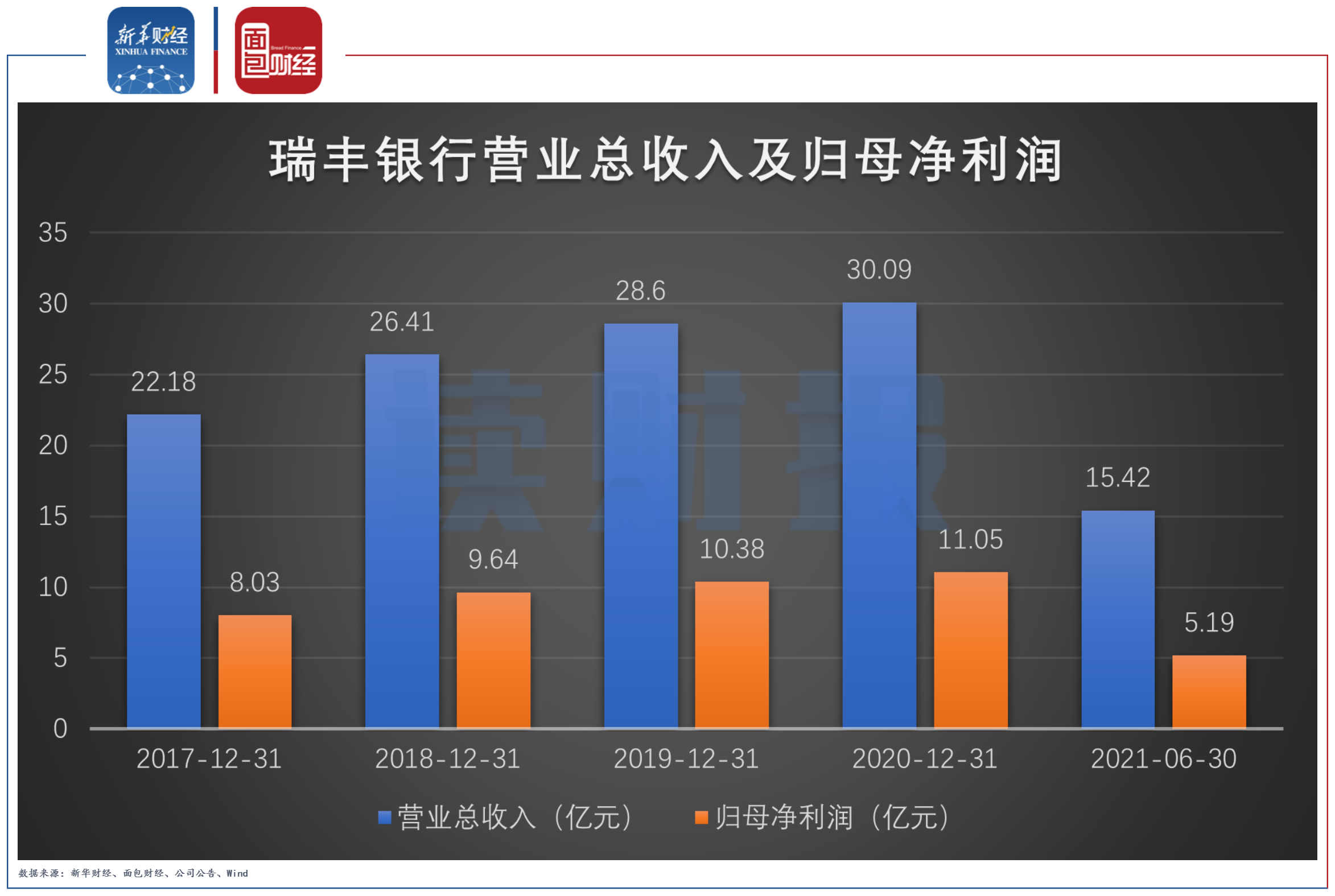

数据显示,截至2021年6月末,瑞丰银行的总资产为1361.53亿元,较上年末增加66.37亿元,增幅为5.12%。其贷款总额的增长是带动总资产增长的主要原因。

截至6月末,该行贷款总额为829.21亿元,较上年末增加62.92亿元,增幅8.21%。其中企业贷款较上年末增加50.56亿元,零售贷款较上年末增加11.91亿元。虽然该行的总资产不断增长,但与其他上市农商行相比仍有差距。

图2:截至2021年6月末上市农商行总资产

图2:截至2021年6月末上市农商行总资产

从贷款投放分布来看,瑞丰银行的贷款仍集中在绍兴地区,该地区的贷款投放量为765.88亿元,占总贷款的92.36%。

另外值得注意的是,在个人贷款方面,该行的个人住房按揭贷款为177.27亿元,在总贷款中的占比为21.39%,较上年末相比占比虽然下降0.94个百分点,但仍远超出银保监会对于房贷集中度的规定标准。按照监管要求,瑞丰银行属于第三档中资小型银行和非县域农合机构,其个人住房贷款占比上限应为17.5%。

资产质量提升 资本充足率仍超行业水平

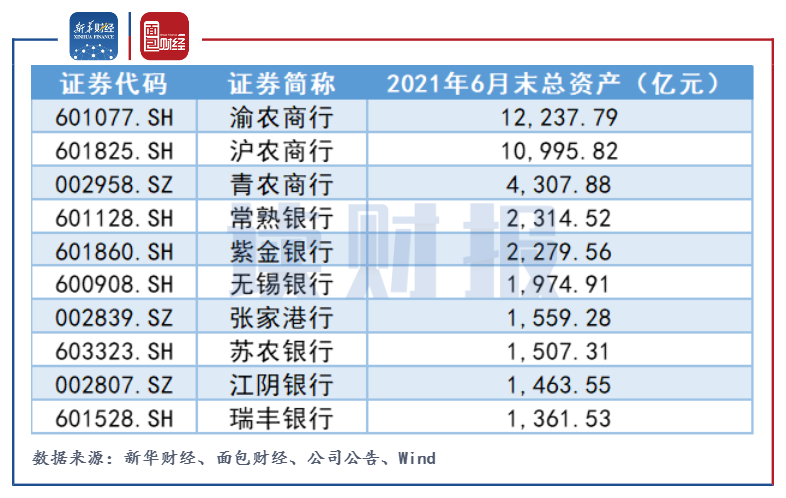

数据显示,瑞丰银行的资产质量整体提升。

截至2021年6月末,该行的不良贷款率为1.29%,较上年末下降0.03个百分点,同时拨备覆盖率较上年末提升13.42个百分点至247.83%。

图3:2016-2021H1瑞丰银行不良贷款率及拨备覆盖率

图3:2016-2021H1瑞丰银行不良贷款率及拨备覆盖率

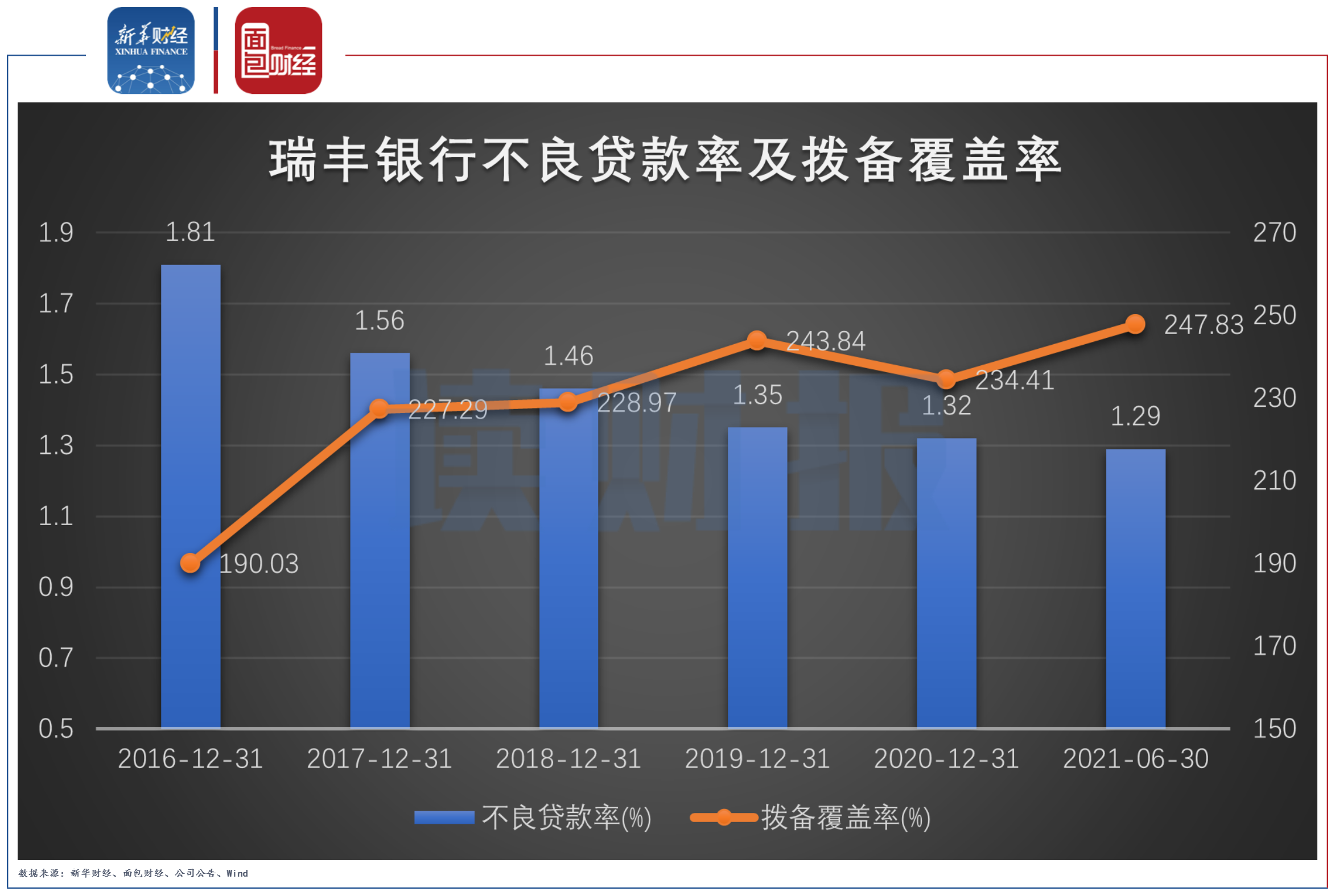

瑞丰银行于今年6月刚刚登陆A股,其募集资金净额为11.82亿元,公告显示其募集资金已全部用于补充核心一级资本。但半年报数据显示,瑞丰银行在IPO后,其资本充足率不升反降。截至2021年6月末,该行资本充足率、一级资本充足率以及核心一级资本充足率分别为18.08%、14.65%和14.64%,较上年末相比分别减少0.17、0.02和0.02个百分点。

图4: 2021H1上市银行资本充足率情况

图4: 2021H1上市银行资本充足率情况

虽然资本充足率出现微降,但与其他已披露中报的银行相比,瑞丰银行的资本充足率依然处于高位,甚至超过国有大行及股份制银行。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。