甬金股份:发行市盈率过高致申购推迟,市场会买单吗?

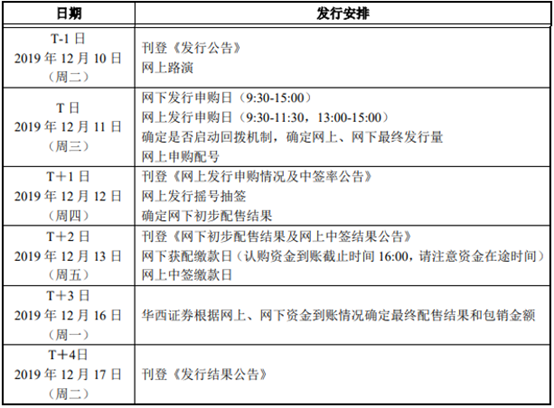

甬金股份(603995)日前发布公告,将原定于2019年11月20日进行的网上、网下申购推迟至2019年12月11日。调整后的发行安排如下:

公告显示,甬金股份此次发行价格22.52元/股,对应市盈率(16.24倍)高于所在“黑色金属冶炼和压延加工业”行业上市公司最近一个月平均市盈率(5.67倍),存在未来发行人估值水平向行业平均市盈率回归,股价下跌给新股投资者带来损失的风险。依据相关规定,公司将在网上申购前三周内连续发布投资风险特别公告,发行时间安排顺延三周。

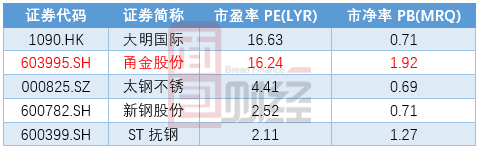

招股书显示,公司选取了业务范围中有从事相关不锈钢生产业务的A股上市公司太钢不锈(000825.SZ)、新钢股份(600782.SH)和抚顺特钢(600399.SH)以及H股上市公司大明国际(01090.HK)作为同行业可比上市公司。

根据wind数据,截止11月20日收盘,太钢不锈、新钢股份和抚顺特钢静态市盈率分别为4.41倍、2.52倍及2.11倍,市净率分别为0.69倍、0.71倍及1.27倍;大明国际静态市盈率及市净率分别为16.63倍及0.71倍。

甬金股份市盈率及市净率均明显高于A股可比上市公司,公司市盈率与大明国际相近,但市净率是大明国际的两倍之多。

招股书中称,公司的竞争优势包括:核心技术优势、产品质量优势、技术研发优势、生产装备优势、人才队伍和管理团队优势。

招股书中提示的风险包括:毛利率较低的风险、短期偿债风险、资产负债率较高的风险、供应商集中风险、市场价格波动风险、公司经营业绩波动的风险等。

业务概况:冷轧不锈钢板生产商

甬金股份实际控制人为虞纪群与曹佩凤夫妻,截至招股说明书签署日,虞纪群持有公司发行前34.79%股份,曹佩凤持有公司发行前28.27%股份,合计持有公司63.06%股份。

自2003年成立以来,甬金股份一直从事精密冷轧不锈钢板带生产领域。公司先后于2010年和2014年投资设立江苏甬金和福建甬金,将主营业务拓展至宽幅冷轧不锈钢板带生产领域。

2018年,公司宽幅冷轧不锈钢板带产量超过110万吨,精密冷轧不锈钢板带产量超过10万吨;宽幅冷轧不锈钢产品及精密冷轧不锈钢产品销售收入占比分别为91.75%及8.25%。

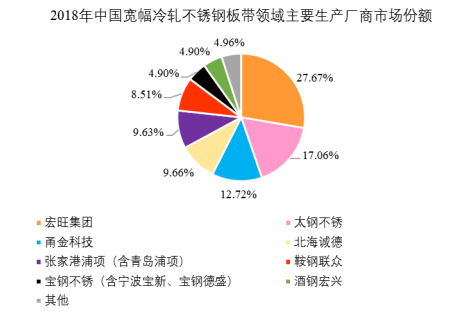

目前,国内宽幅冷轧不锈钢板带领域主要生产厂商包括宏旺集团、太钢不锈、甬金科技、北海诚德、张家港浦项(含青岛浦项)、鞍钢联众、宝钢不锈(含宁波宝新、宝钢德盛)以及酒钢宏兴等,2018年上述前八大厂商所占市场份额超过95%。招股书中披露的各厂商市场份额如下:

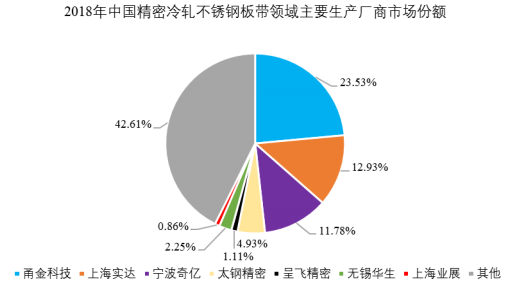

精密冷轧不锈钢板带领域较大规模企业数量基本稳定在 20 家左右,主要包括上海实达、甬金科技、宁波奇亿、太钢精密、呈飞精密、无锡华生、上海业展等企业。招股书中披露的主要厂商2018年市场份额如下:

预计募资净额11.75亿元

招股书显示,甬金股份拟在上交所主板上市,发行价格为22.52元/股,发行价格对应的市盈率为16.24倍(按每股发行价格除以发行后每股收益计算),对应市净率为1.92倍(按每股发行价格除以发行后每股净资产计算)。

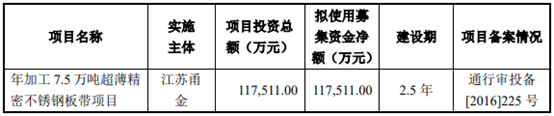

此次发行,公司预计募集资金总额为129,872.84万元,扣除发行费用后,预计募集资金净额117,511.00万元。

发行募集资金将主要用于“年加工7.5万吨超薄精密不锈钢板带项目”的投资建设,项目建设期2.5年。

根据招股书,募投项目主导产品以高性能、高质量超薄精密不锈钢板带为主,主要应用于电子信息、医疗器械、通讯、轨道交通、航天航空、环保能源、军工国防等高端制造行业。相较于公司现有精密冷轧不锈钢板带产品,超薄精密冷轧不锈钢板带产品毛利率更高,盈利能力更强。

2019前三季度:营收113.32亿元,利润2.39亿元

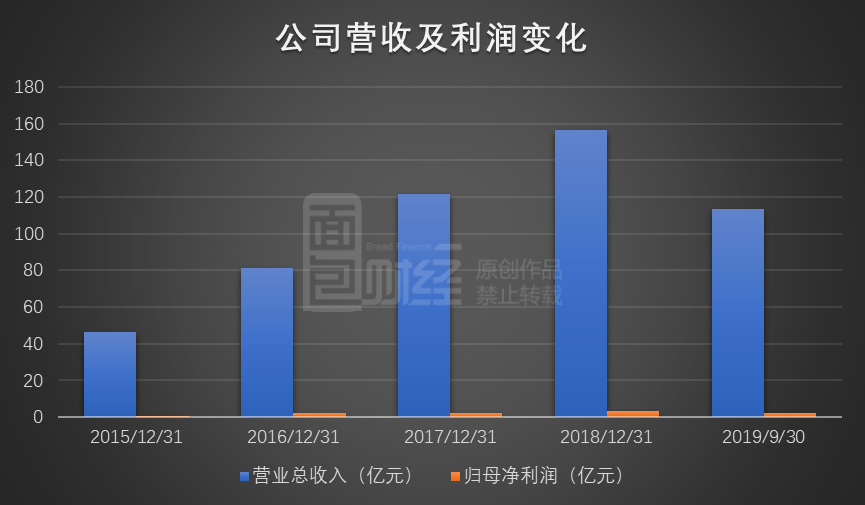

2016-2018年,公司营收分别为81.43亿元、121.66亿元及156.5亿元,2017年及2018年营收同比增幅分别为49.41%及28.64%。

2017年营收大幅增加主要系子公司福建甬金第二条年产25万吨宽幅冷轧不锈钢板带生产线于2016年10月投产后,公司产能增加;2018年营收增长主要系公司300系精密和300系宽幅销量增加所致。

2016-2018年,公司归母净利润分别为2.46亿元、2.17亿元及3.31亿元。2017年,在营收增长的情况下,公司归母净利润同比下降11.72%,主要系公司综合毛利率下滑,同时由于公司销售规模的上升,导致与销售规模直接相关的税金及附加、期间费用及所得税费用增加。

未经审计财务数据显示,2019年前三季度,公司营收113.32亿元,归母净利润2.39亿元,同比分别增长2.10%及5.65%。

招股书提示了公司的一些风险因素。

毛利率较低

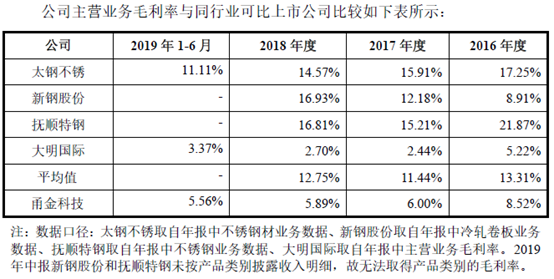

招股书显示,公司存在毛利率较低的风险。2016-2018年及2019年上半年,公司的主营业务毛利率分别为8.52%、6.00%、5.89%和5.56%,毛利率呈下滑趋势,且到2019年上半年已不足5.6%。

公司称产品结构比重的变化是公司报告期内毛利率下降的主要影响因素。毛利率变动主要受各期产品结构变化、产品价格变化、购销差价(单位产品销售均价-单位直接材料成本)变动的影响;2017年主营业务毛利率较2016年下滑较多主要是2017年毛利率相对较低的宽幅300系销售占比上升所致,由2016年的82.70%上升至86.20%;同时,2017年平均销售价格上涨较多;加上受不锈钢市场价格变动、规格型号结构差异和采购策略等因素的影响,各系列产品购销差价下降明显;综合导致2017年主营业务毛利率下降明显。

公司毛利率明显低于行业平均值。2016-2018年,行业平均毛利率分别为13.31%、11.44%及12.75%。

存短期偿债风险

另外,公司负债结构值得关注。

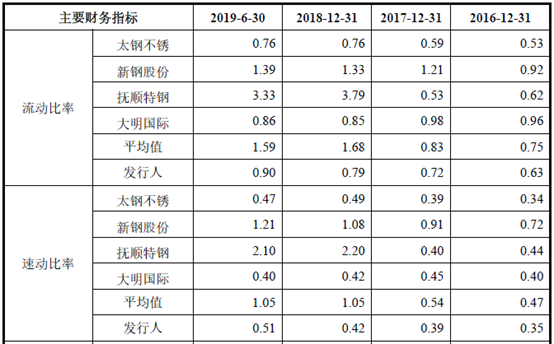

2016-2018年及2019年上半年,公司流动比率分别为0.63、0.72、0.79、0.90,速动比率分别为0.35、0.39、0.42、0.51,相对较低。

公司的流动比率和速动比率低于同行业可比上市公司平均水平:

根据招股书,公司所处行业为资本密集型行业,前期厂房、设备投资金额较大,公司近几年一直处于业务扩张期,资金需求量较大,主要来源于股东投入、滚存利润及流动负债,长期负债较少,负债结构不尽合理,因此,流动比率、速动比率相对较低。但随着投资项目逐步投产并产生效益,发行人流动比率、速动比率呈逐步改善态势。

与同行业可比上市公司相比,公司处于业务扩张期,资金需求量较大,但融资渠道相对单一。股权融资方面,公司仅通过私募方式筹措少量资金,而上市公司通过首次公开发行股票及再融资募集资金规模较大,其中新钢股份2017年定向增发募集资金17.33亿元,大明国际2017年定向增发募集资金3.21亿元;债权融资方面,上市公司除了短期借款外,还通过长期借款、中期票据等方式融资,其中新钢股份2014年发行了16亿元5年期中期票据,而公司过多依赖于短期借款融资,截至报告期末,公司无长期借款。因此,公司流动比率、速动比率与同行业可比上市公司相比较低。(YYL)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。