A股中报季收官期,上市银行压轴出场。

作为最早一批上市的城商行,宁波银行(002142.SZ)上半年的业绩颇为靓丽。

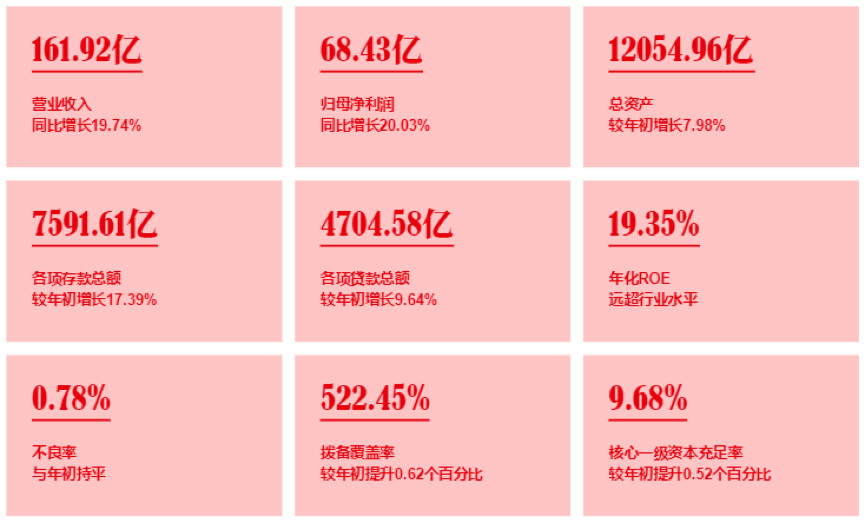

资产规模稳步增长:总资产较年初增长890.73亿元,总贷款较年初增长413.71亿元,客户存款较年初增加1124.4亿元。

盈利质量提升:ROE与ROA持续提升,较上年末分别提升0.63个百分点和0.14个百分点。

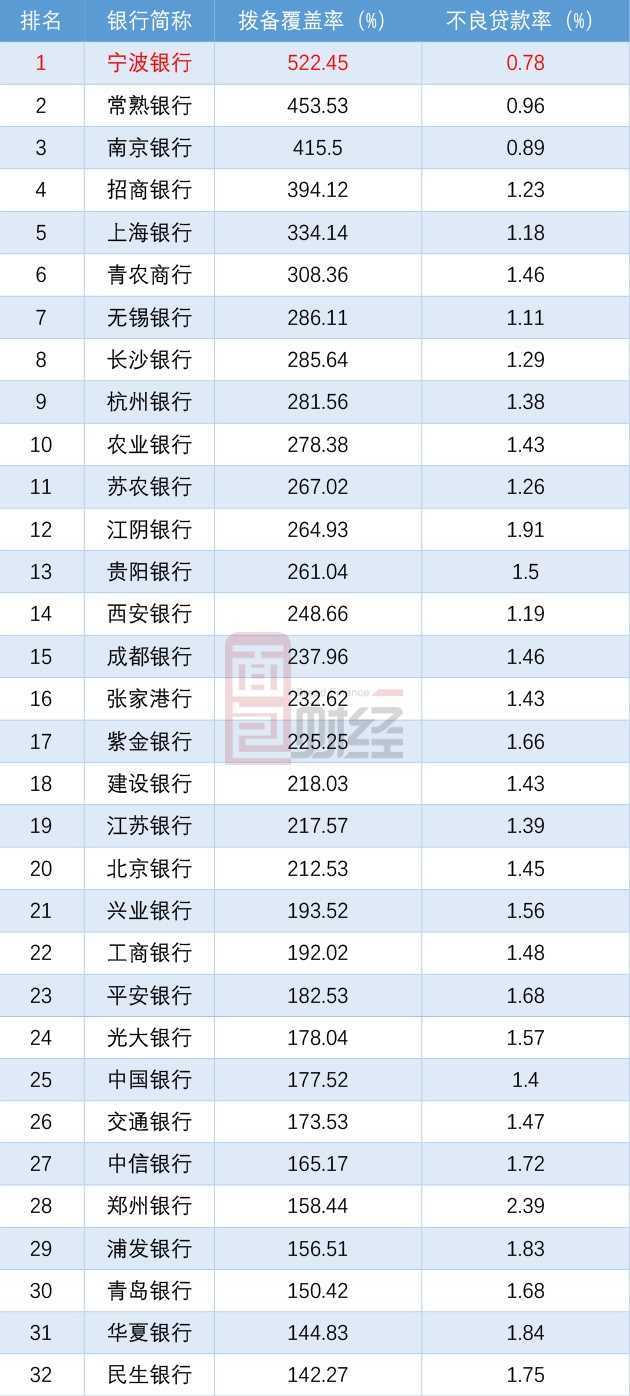

核心监管指标表现优异:拨备覆盖率居行业首位,不良率水平继续保持在低位,各项资本充足率均有提升。

可持续增长,推动复权股价创新高

上半年,宁波银行的营收和净利润均保持稳健增长。公司实现营业收入161.92亿元,同比增长19.74%;实现归母净利润68.43亿元,同比增长20.03%。

作为最早一批登陆A股的上市城商行,宁波营收在过去的近10年里,其营收和净利润均保持了持续的增长,尤其是归母净利润,一直保持了双位数增长。2010年上半年至2019年上半年,公司中报营收从26.97亿元增长至161.92亿元,增长约6倍。归母净利润由12.63亿元增长至68.43亿元,增长约5.42倍。

财报显示:2019年上半年,宁波银行围绕“以客户为中心”的经营理念,持续强化多元化利润中心建设,公司各项主营业务持续向好,实现均衡增长。

宁波银行的持续增长能力获得资本市场认可。从股价表现来看,年初至8月30日,涨幅达到43%,是涨幅最大的银行之一,大幅跑赢主要指数。复权股价在年内多次创出历史新高。

非息收入增长较快 ,净利差持续提升

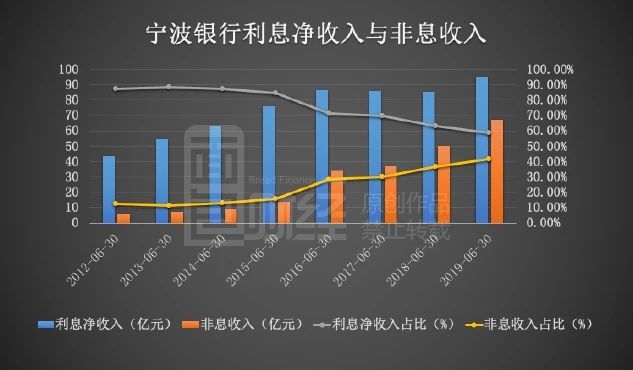

从具体的营收构成来看,宁波银行的非息收入增长较快,占比持续提升,收入结构持续改善。

2019年上半年,公司实现利息净收入94.99亿元,同比增加9.67亿元,增幅为11.33%。实现非利息收入66.93亿元,较上年同期增加17.04亿元,增幅为34.13%。

数据显示,近几年宁波银行的营收构成已发生明显变化,非息收入占比从2012年中期的12.58%稳步提升至2019年中期的41.34%。

上半年宁波银行非息收入中,占比较大的是手续费及佣金净收入。截止2019年6月末,公司实现手续费及佣金净收入35.51亿元,同比增长24.20%。主要由于银行卡和代理类业务收入实现较快增长。以下为公司手续费及佣金收入情况:

2019年上半年,宁波银行银行卡业务收入12.72亿元,同比增长55.99%。推动增长的主要原因是,公司持续深耕消费信贷业务,信用卡分期付款手续费收入增长较快。

代理类业务保持适度增长,上半年收入19.49亿元,同比增长13.69%。主要由于公司加大资产证券化业务推进力度,致相应服务费收入有所增加,以及财富业务推进初显成效基金、保险等代销手续费收入实现较快增长。

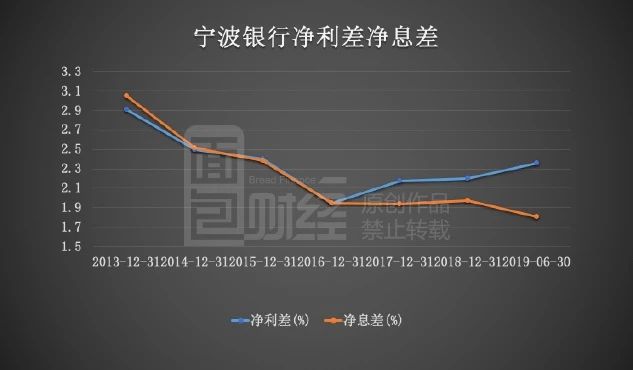

财报显示,截止2019年6月末,宁波银行的净利差为2.36%,较上年末提升0.16个百分点。净息差为1.81%,较上年末下降0.16个百分点。

财报显示,公司净息差下降与实施新金融工具准则有关。如果剔除新金融工具准则影响,净利差与净息差分别为2.33%和2.07%。同口径下,净利差与净息差同比分别上升25和26和基点。

在当前银行业整体利差及息差水平明显收窄的背景下,宁波银行同口径下净利差和净息差保持稳定并实现温和增长,主要原因是:公司持续加大对实体经济的支持力度,客户贷款占生息资产的比重持续提升,资产结构持续优化,推动资产端收益率有所上行。

ROE持续增长,远超商业银行整体水平

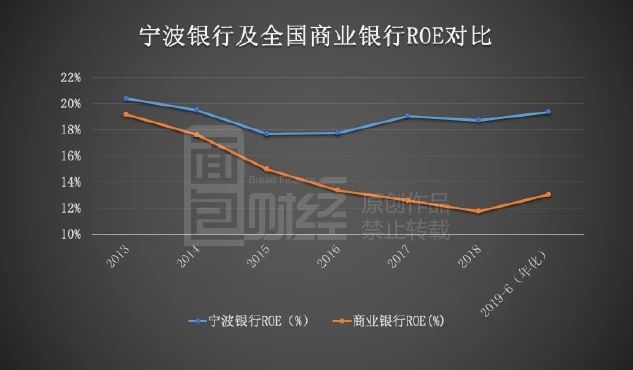

ROA和ROE是衡量银行盈利能力的核心指标,而最近几年商业银行的整体ROE水平持续回落。

通过收入结构优化,加大对实体经济服务力度,宁波银行的ROA和ROE水平维持在较高水平。

财报显示,截止2019年6月末,宁波银行的年化加权平均净资产收益率(ROE)为19.35%,较上年末提升0.63个百分点。

银保监会数据显示,近年来全国商业银行的整体ROE水平处于明显的下降通道。

2013年至2018年,全国商业银行ROE从19.17%下降至11.73%,降幅超过7个百分点。尽管2019年上半年的年化ROE水平回升至13.02%,但从整体数据来看,仍处于下降趋势,较上年同比下降0.68个百分点。

财报显示,2019年上半年,宁波银行践行轻型银行战略,进一步聚焦于“轻业务”、“轻管理”和“轻运营”。通过拓展轻资本业务,促进业务结构不断优化,增强资本内生能力。

从数据来看,宁波银行的ROE水平不仅先于行业出现回升,且远高于行业平水平。2019年上半年,宁波银行的ROE水平在公布年化净资产收益率的上市银行中处于领先地位。

上半年,宁波银行的总资产收益率(ROA)也呈回升趋势,年化ROA为1.18%,较上年末提升0.14个百分点。

扎根实体经济,信贷投放持续增加

截至2019年6月末,公司资产总额12,054.96亿元,较年初增长7.98%;各项存款总额7,591.61亿元,较年初增长17.39%;各项贷款总额4,704.58亿元,较年初增长9.64%。

财报显示:2019年上半年,宁波银行扎根实体经济和客户需求,通过稳步推进“ 211工程”,扩大金融服务的覆盖面,通过全面强化科技赋能,满足客户多元化的金融需求,业务规模稳步增长。

贷款方面,上半年宁波银行优先支持制造业、战略新兴产业,并将民营企业作为服务的重点对象,加大对企业贷款的投放力度,进一步提高服务实体经济的质效。截至2019年6月末,公司企业贷款总额2,731.76亿元,较年初增加260.99亿元,增幅为10.56%,占贷款和垫款总额的58.07%。

宁波银行在半年报中表示:票据业务继续以“服务实体经济和中小企业”为宗旨,降低票据融资成本,积极满足小微企业、制造业企业的融资需求。2019年上半年,公司票据融资中小微企业客户数为6378户,较去年同期增加2351户。票据贴现余额605.03亿元,占贷款和垫款总额的12.86%。

从行业来看,宁波银行对制造业、租赁和商务服务业、商业贸易等行业中小企业的投放力度较大。截止6月末,以上行业的贷款总额分别为803.55亿元、676.45亿元和514.48亿元,分别占贷款总额的17.08%、14.38%和10.94%。

财报显示,客户存款依然是公司资金的主要来源,公司始终把存款作为转型发展的基础资源来拓展,持续夯实客户存款的基础性地位。上半年宁波银行的客户存款增长较快,其中对公客户存款余额6,046.48亿元,比年初增长15.42%;对私客户存款余额1,545.13亿元,比年初增长25.76%。

个人业务方面,2019年上半年,宁波银行坚持普惠金融,大数据等新技术的运用,提升了获客精准度,公司个人客户获得有效增长。截止2019年6月末,公司个人有效客户数503 万户,较年初增加33万户。个人贷款总额1,367.79亿元,占贷款和垫款总额的29.07%。个人存款总额为1,545.13亿元,较上年末增加25.76%。

资产质量持续提升,拨备覆盖率居行业首位

在资产和营收规模增长的同时,宁波银行的资产质量和核心监管指标仍在不断优化。

财报显示,截止2019年6月末,宁波银行的不良贷款率为0.78%,与年初持平,继续保持较低不良率水平。拨备覆盖率为522.45%,较年初提高0.62个百分比。

数据对比显示,在所有A股上市银行中,宁波银行的拨备覆盖率最高;不良贷款率最低。

财报显示,2019年上半年,宁波银行利用外源性融资,进一步加强了公司的资本实力。截至2019年 6月末,公司2017年发行的100亿可转债已实现54%的转股,有效补充资本,优化资本结构,提升资本充足率水平。

截止6月末,宁波银行的资本充足率为14.94%,较年初提升0.08个百分比;一级资本充足率为11.56%,较年初提升0.34个百分比;核心一级资本充足率为9.68%,较年初提升0.52个百分点。

作为最早上市的城商行,宁波银行被看成是银行股中的成长股。但是,从核心监管指标来观察,宁波银行受到资本市场青睐,不仅仅来源于成长速度;更重要的是,能够在成长性和资产质量之间取得平衡。(JW)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。