东莞银行更新招股书:营收增四成,对公业务由亏损转为盈利

东莞银行此前披露了更新后的招股说明书(申报稿2019年10月28日报送)。

东莞银行是总部位于东莞市的具有独立法人资格的城市商业银行。公司成立于1999年9月8日,设立时名称为“东莞市商业银行股份有限公司”。2008年,经中国银监会批准,公司更名为“东莞银行股份有限公司”。

招股书显示,东莞银行第一大股东为东莞市财政局,持股4.84亿股,持股比例22.22%。经过二十年的发展,公司实现了跨区域经营,已经成为广东省综合实力较强的城市商业银行。

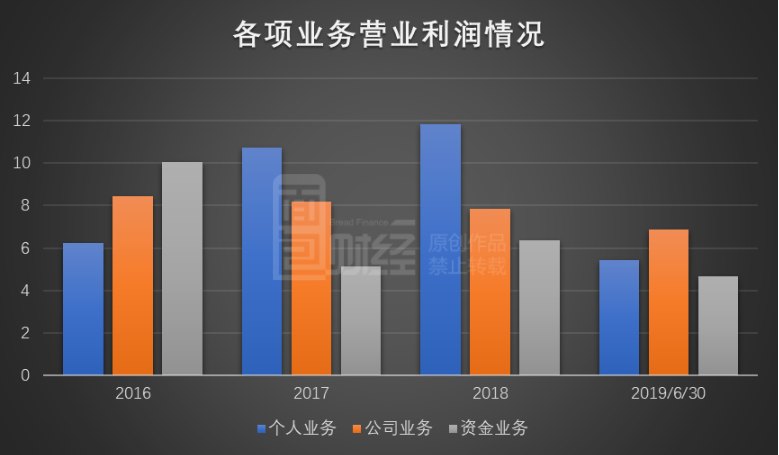

在3月份首次提交的招股书中,东莞银行2017和2018年,对公业务营业利润为亏损,更新的招股书,调整了分部间利息收入及支出的分配方式,公司业务营业利润转为盈利。

业务主要集中在东莞

东莞银行总部位于广东省东莞市,业务主要集中于东莞地区,并覆盖广东省其他地区、湖南和安徽等部分地区。

东莞位于广东省中南部,珠江三角洲东北部,地处广州、深圳、香港的几何中心,是广州与香港之间水陆交通的必经之地,区位优势明显。

按照《珠江三角洲地区改革发展规划纲要(2008-2020 年)》,东莞正在加快建设珠三角东岸节点城市。《粤港澳大湾区城市群发展规划》也使东莞有更多的发展优势,滨海湾新区、东莞港成为对接粤港澳大湾区的重要平台。

截至2019年6月30日,公司设有总行营业部、12家分行、52家一级支行、73家二级支行、13 家社区支行、4 家小微支行、香港代表处,发起设立6 家村镇银行,参股河北省邢台银行。

客户资源方面,东莞银行在当地政府金融业务方面有一定的优势。

截至目前,东莞银行已在市级和镇级财政国库集中支付、市非税收入等众多业务领域取得代理行资格。同时,东莞银行还承办了东莞市基本养老保险、机关事业单位养老保险、基本医疗保险、生育保险、地方养老保险、被征地保障资金和交通罚没收入缴纳等多种业务,是区域内政府金融业务的主要银行之一。

口径调整后:公司业务营业利润由亏损转为盈利

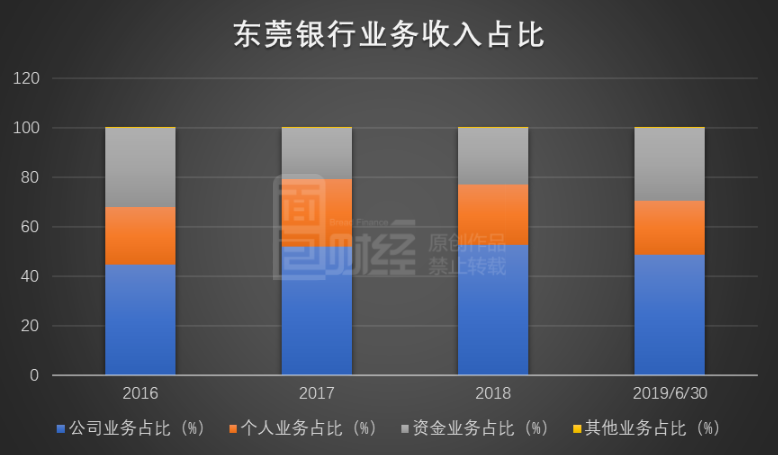

东莞银行的业务主要为公司业务、个人业务和资金业务。从营收占比来看,东莞银行以公司业务为主,近几年营收占比均在50%左右。

招股书显示,公司业务是东莞银行的核心业务之一。

在3月份首次提交的招股书中,东莞银行2017和2018年,公司业务营业利润分别亏损4002.7万和22138.5万元,在收到证监会发出反馈意见之后,东莞银行于2019年调整了分部间利息收入及支出的分配方式,并按照更新的方式相应修改了2016、2017和2018年度的分部报告数据。

更新后数据显示,2017-2018年公司业务营业利润因贷款减值准备增多出现小幅下滑,但均为盈利状态。截止2019年6月末,上半年公司业务营业利润为6.89亿元。个人业务在近几年整体呈增长趋势,资金业务则波动较为明显。

从营收来看,2019年上半年,东莞银行公司业务营业收入较上年同期增长3.78亿元,主要因为对公贷款利息收入大幅增长,其利息收入较上年同期增长64.89%。个人业务总营收为10.21亿元,较上年同期增加1.75亿元,增幅为20.69%。

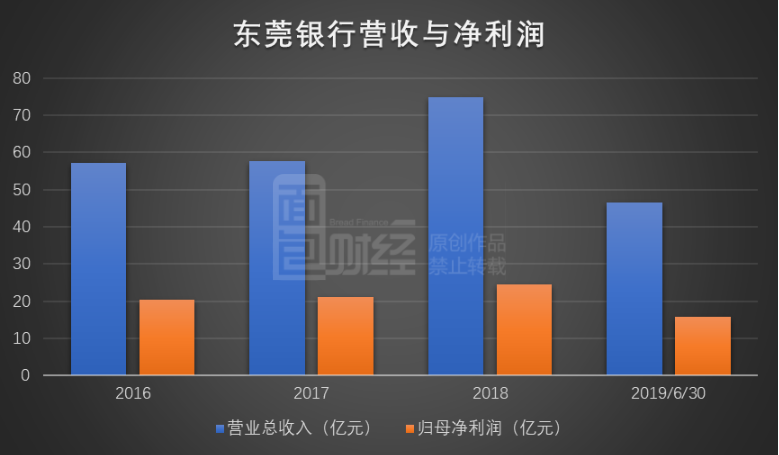

分部业务的增长使得东莞银行整体的营收与净利润出现明显增长。截止2019年6月末,公司实现总营收45.56亿元,较上年同期增长40.82%,实现归母净利润15.81亿元,较上年同期增长19.64%。

对公贷款业务:以中小型企业为主

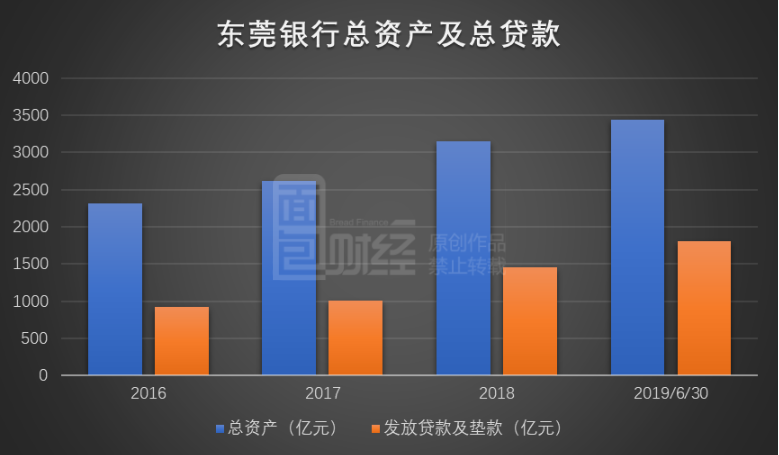

招股书显示,截止2019年6月末,东莞银行的总资产为3445.52亿元,较上年末增长300.53亿元,增幅为9.56%。而资产中占比最大的发放贷款及垫款也呈快速增长趋势,截止6月末,发放贷款及垫款余额为1808.51亿元,较上年末增长24.48%。

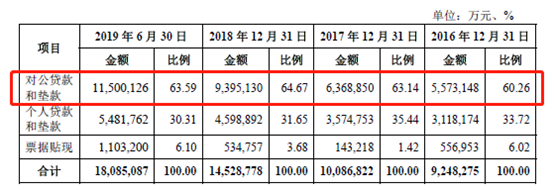

从贷款类型来看,东莞银行以对公贷款为主,截止六月末,对公贷款及垫款达1150.01亿元,较上年末增加210.5亿元,增幅为22.41%,占总贷款的63.59%。

从贷款类型来看,东莞银行以对公贷款为主,截止六月末,对公贷款及垫款达1150.01亿元,较上年末增加210.5亿元,增幅为22.41%,占总贷款的63.59%。

从行业来看,对公贷款投放的前五大行业为制造业、租赁和商务服务业、批发和零售业、房地产业和建筑业。截止2019年6月末,东莞银行向以上五大行业发放对公贷款合计为917.42亿元,占对公贷款总额的79.77%。

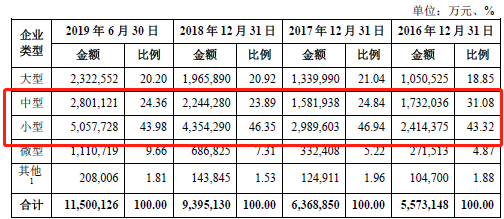

从对公贷款的企业类型分布来看,主要集中在中小型公司:

招股书显示:公司坚持“服务地方、服务实体、服务市民”的定位,以服务中小企业为己任,结合区域经济和产业结构的特点,因地制宜制定信贷政策支持中小企业发展,通过大力创新信贷产品,优化信贷结构,满足客户需求,持续为地方实体经济“输血供氧”。

截止2019年6月30日,东莞银行对中小企业贷款合计达785.88亿元,占贷款总额的68.34%。

资本充足率下降,亟待补充资本金

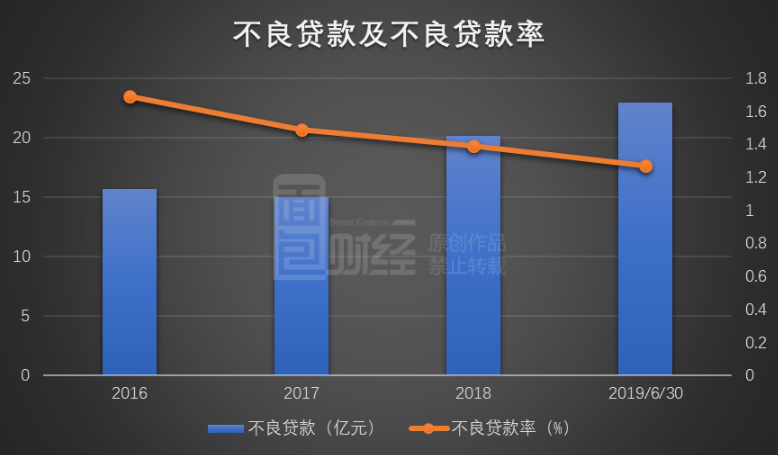

贷款规模的增长使得不良贷款持续增多,但东莞银行整体不良率却呈下降趋势。

招股书显示,截止2019年6月末,公司不良贷款余额为22.95亿元,较上年末增加2.82亿元,增幅为14.01%。然而由于不良贷款的清收和处置力度的加大,公司整体不良贷款率为1.27%,较上年末下降0.12个百分点。

拨备覆盖率在近几年则逐年上升,截止2019年6月末,东莞银行拨备覆盖率为201.44%,较上年末提升19.38个百分点,较2016年年末相比,提升了46.68个百分点。

拨备覆盖率在近几年则逐年上升,截止2019年6月末,东莞银行拨备覆盖率为201.44%,较上年末提升19.38个百分点,较2016年年末相比,提升了46.68个百分点。

但值得注意的是东莞银行持续下行的资本充足率。

招股书显示,近几年公司的总资本净额呈增长趋势,但其增速明显小于风险加权资产总额。另外,公司资本工具补充渠道和补充能力受限,主要依靠留存利润补充核心资本,资本补充渠道有限。

以上两方面原因导致东莞银行资本充足率指标出现持续下降。截止2019年6月末,公司资本充足率为12.52%,较上年末下降0.51个百分点,一级资本充足率和核心一级资本充足率均为9.32%,较上年末分别下降0.53个百分点和0.52个百分点。虽然出现下降,但资本充足率指标均满足监管要求。

招股书显示,本次发行所得的募集资金在扣除发行费用后,全部用于补充资本金,以提高本行资本充足水平,增强综合竞争力。(JW)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。