凯立新材:拟定增募资不超过10.75亿,加码新材料项目

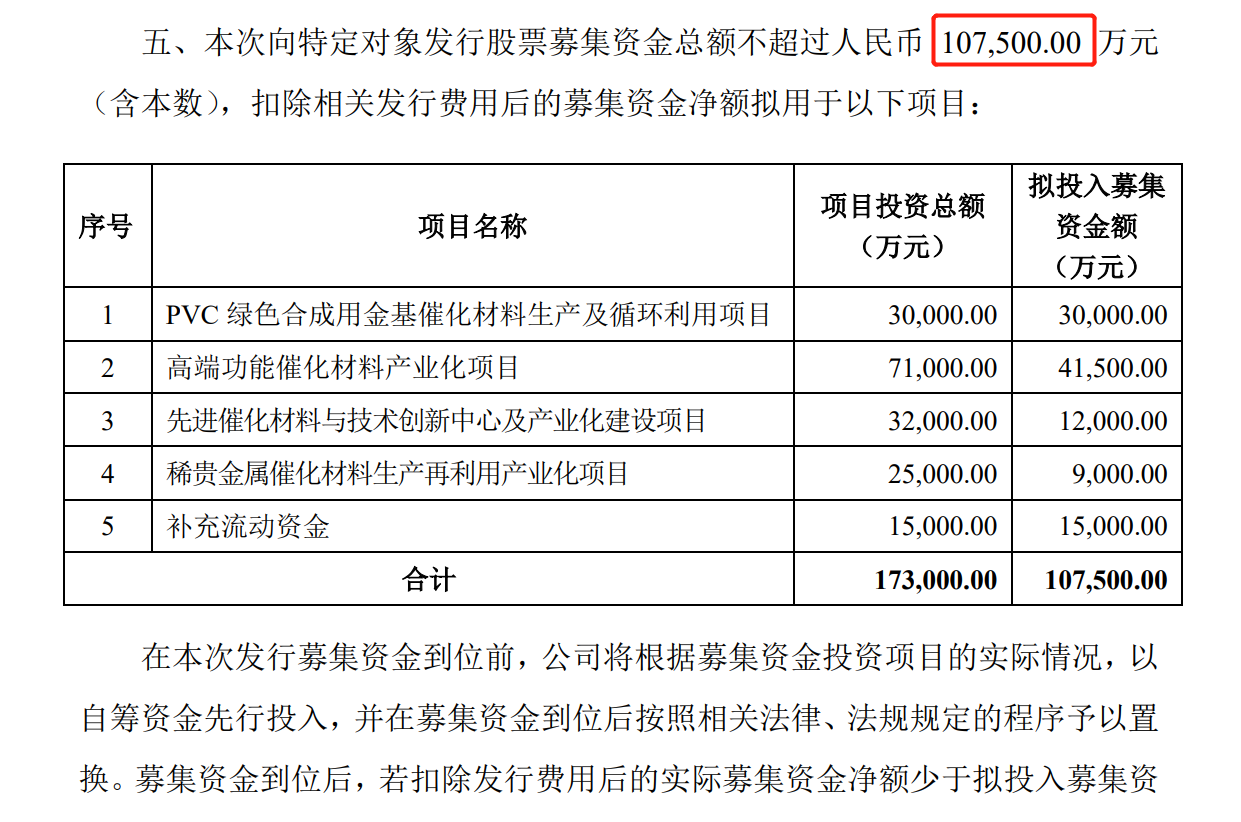

2023年2月7日,凯立新材发布定增预案,本次向特定对象发行股票募集资金总额不超过10.75亿元(含),发行数量不超过1500万股(含),即不超过本次发行前总股本的11.48%,发行对象为不超过35名的特定投资者(含)。

具体来看,本次扣除发行费用后的募集资金净额将用于凯立新材PVC 绿色合成用金基催化材料生产及循环利用项目、高端功能催化材料产业化项目、先进催化材料与技术创新中心及产业化建设项目、稀贵金属催化材料生产再利用产业化项目以及补充流动资金。其中,9.25亿元将用于项目投资。

截至定增预案公告日,公司控股股东为西北有色金属研究院,实际控制人为陕西省财政厅。按照本次发行上限1500万股测算,本次发行完成后公司控股股东西北院直接持有公司股份比例25.71%降至23.06%。

尽管其持股比例有所下降,西北院仍为公司的控股股东,陕西省财政厅仍为公司的实际控制人。

1.5亿拟用于补充流动资金

2019年到2021年,公司资产规模从4.52亿元增至11.56亿元。截止2022年三季度末,公司资产规模达到13.99亿元。

然而,随着规模的扩张,公司债务规模也快速增长。数据显示,截至2022年9月末,公司总负债达到4.76亿元,相较2019年末增加3.09亿元。

值得注意的是,公司拟将本次非公开发行股票募集资金中的1.5亿元用于补充流动资金。

公告显示,在本次非公开发行股票的募集资金到位之前,公司还将根据项目需要,以自有资金等方式自筹资金进行先期投入,在募集资金到位之后再对先期投入予以置换。

截至2023年2月6日收盘,公司股价为84.24元/股,距离去年56.67元/股的低点已经上涨近50%。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。