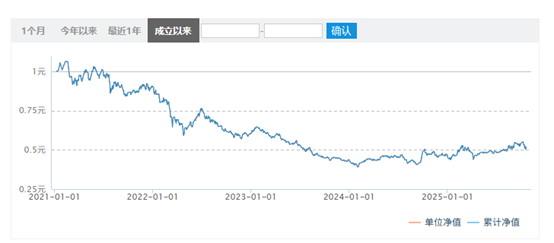

截至10月22日数据,中欧悦享生活A成立以来净值下跌48.73%,跑输业绩比较基准超过20个百分点,同类排名垫底。

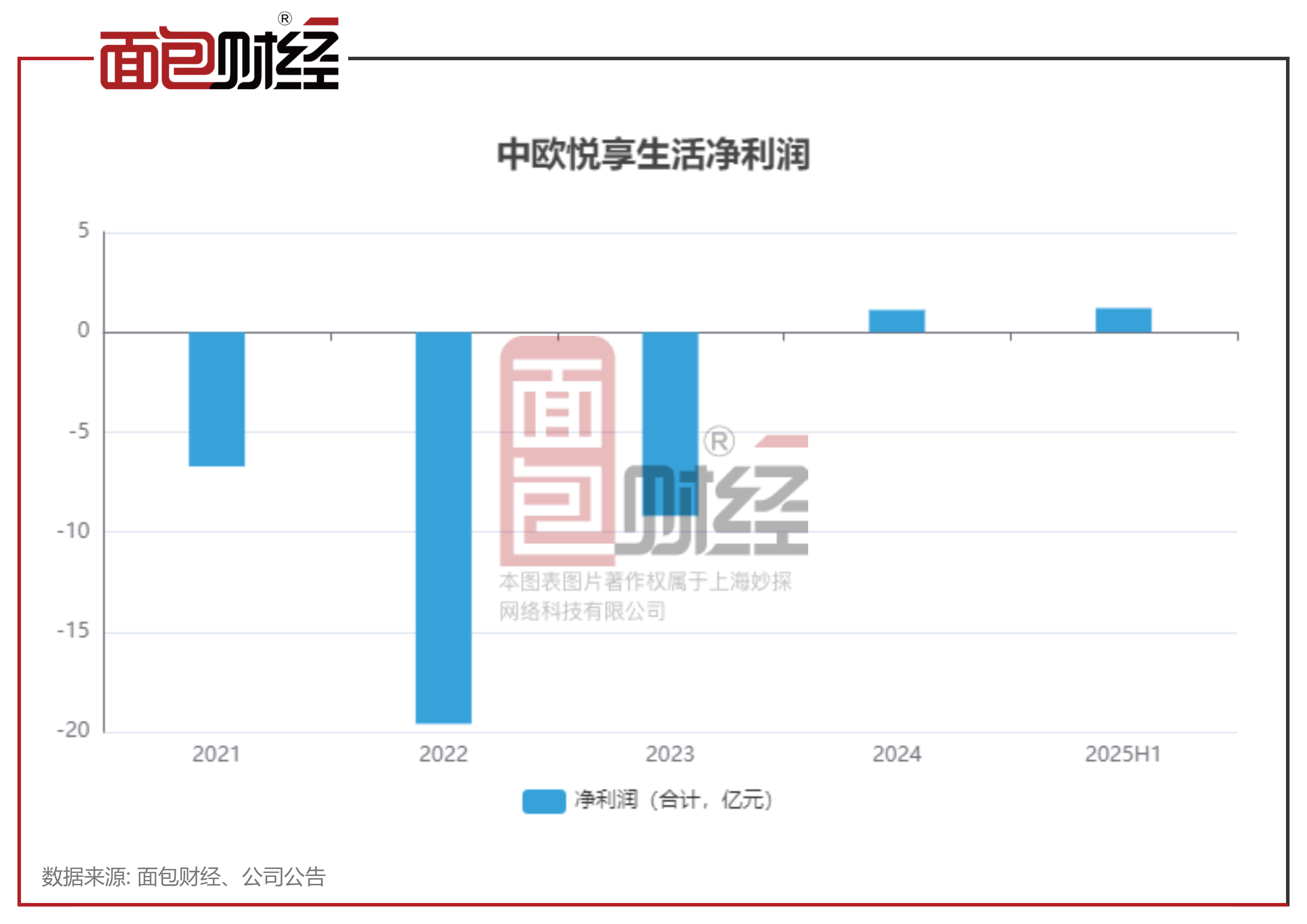

伴随着净值下跌,截至2025年二季度末,中欧悦享生活累计亏损超过30亿元。中欧基金作为基金管理人,累计收取管理费超过2亿元,实现旱涝保收。

业绩低迷、管理费“旱涝保收”的现象,不仅让投资者蒙受损失,更引发市场对中欧基金投研风控能力的担忧。

成立以来净值下跌超四成

中欧悦享生活A成立于2021年1月,基金为偏股混合型基金,投资目标为:主要通过投向悦享生活相关主题股票,在力争控制投资组合风险的前提下,追求资产净值的长期稳健增值。基金业绩比较基准为:中证消费服务领先指数收益率*60%+中证香港300消费指数收益率*20%+银行活期存款利率*20%。

截至10月22日数据,中欧悦享生活A成立以来净值下跌48.73%,跑输业绩比较基准超过20个百分点,同类排名1425/1461。

即使是在业绩普遍反弹的2024年,中欧悦享生活A仍跑输业绩比较基准,收益率为5.21%。

2025年以来,A股市场震荡上涨,多只主动权益基金年内取得不菲的业绩。中欧悦享生活A在同类中排名依然靠后,今年以来收益率为11.36%,小幅跑赢业绩比较基准,同类排名3936/4503。

重仓股变动频繁

中欧悦享生活现任基金经理为钱亚风云。其历任中银基金管理有限公司研究员、基金经理助理、基金经理,2022年1月加入中欧基金管理有限公司,现任基金经理。

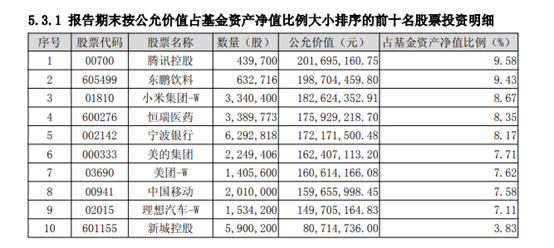

研究基金持仓,中欧悦享生活重仓股变换较为频繁,且持仓行业较为分散。2024年,基金重仓板块涉及汽车、电子、通信、电力设备、机械、计算机等行业。2025年一季度末,基金增持食品饮料、家电等板块,新晋重仓股包括美团、东鹏饮料等。

2025年二季度末,基金增持汽车、银行等板块,前十大重仓股中新晋恒瑞医药、宁波银行、中国移动、理想汽车及新城控股。

基金经理在二季报中称:“ 本人所管理的组合主要分布在汽车、家电、食品饮料、银行、医药、通信等行业,有一定港股仓位。我们的组合仍将聚焦于成长潜力较大的领域,包括但不限于人工智能、新消费、创新药等。”

伴随着业绩的下滑,投资者选择“用脚投票”。2025年二季度末,中欧悦享生活总规模已降至21.06亿元,较发行时的79.13亿元出现较大下滑。

累亏超30亿,收取管理费超2亿

伴随着净值下跌,截至2025年二季度末,中欧悦享生活累计亏损超过30亿元。中欧基金作为基金管理人,累计收取管理费超过2亿元,实现旱涝保收。

公开资料显示,中欧基金成立于2006年7月,是经中国证监会批准的公募基金管理公司。目前下设中欧财富、中欧盛世、中欧私募基金、中欧基金国际4家子公司。

旗下产品业绩跑输基准,4年多累计亏损超30亿,中欧基金投研风控是否存在漏洞?

(文章序列号:1981254596244410368/GJ)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。