陆家嘴:上半年营收净利润双降,下半年项目储备较为丰富

陆家嘴于7月28日盘后披露了2020年半年报。

财报显示,公司实现营业收入66.27亿元,同比下降19.07%,实现归母净利润16.78亿元,同比下降18.01%。这也是公司近8年以来,首次中报业绩出现下滑。

上半年受到疫情影响,陆家嘴第二季度业绩较第一季度相比进一步走弱。数据显示,陆家嘴第一季度实现营收41.54亿元,同比增长7.78%,实现归母净利润7.61亿元,同比下降12.70%。第二季度公司实现营收24.73亿元、归母净利润9.17亿元,同比分别下降42.92%和21.94%。

房地产销售大幅下降,金融业营收增4成

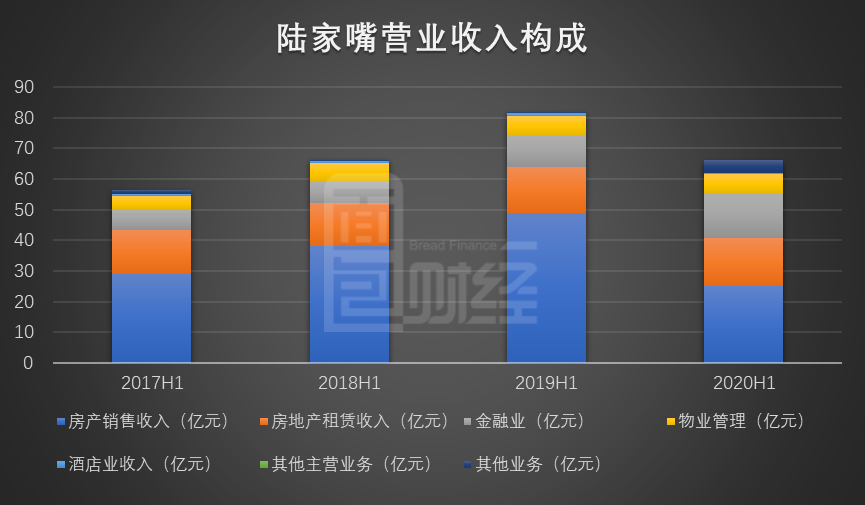

财报显示,2020年上半年陆家嘴的营收及利润来源主要由房产销售、房产租赁、金融业务组成。

2020上半年公司房产销售业务实现营收24.94亿元,同比下降48.84%,占总营收的37.63%。房地产租赁和金融业分别实现营收15.69亿元和14.30亿元,较上年同期分别增长4.31%和40.29%。

图1:2017-2020上半年陆家嘴营收构成

由于受到新冠肺炎疫情影响,公司房地产销售2020年上半年出现大幅下降。具体的业务来看,陆家嘴实现各类房产销售收入及现金流合计3.69亿元,主要来自于天津海上花苑二期、苏州15地块二期、上海及天津存量房、存量车位的销售。

2020上半年公司累计住宅物业合同销售面积1.17万平方米,与2019年同期销售面积持平,但合同金额腰斩。数据显示,2020上半年公司合同金额为3.10亿元,而2019年同期则是6.16亿元。在售项目的整体去化率为47%。

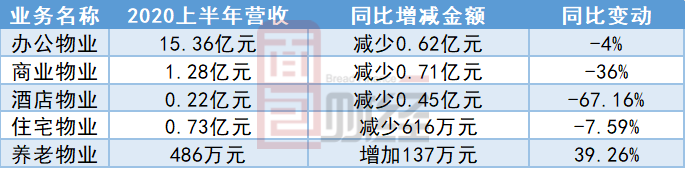

物业租赁收入方面,陆家嘴合并报表范围内长期在营物业租金收入(现金流入)合计17.64亿元,较上年同期减少1.83亿元,同比下降10.37%。公司主要租赁业务均出现不同程度下降,其中商业物业和酒店物业同比出现较快下降。

图2:2020上半年物业租赁收入情况

除此之外,2020年上半年,公司实现6.59亿元物业管理收入(现金流入),较2019年同期减少12.13%。金融业收入则是公司主营业务中增长较快的业务,该业务实现营收约14.30亿元,同比增长超40%,占总营收的21.58%。

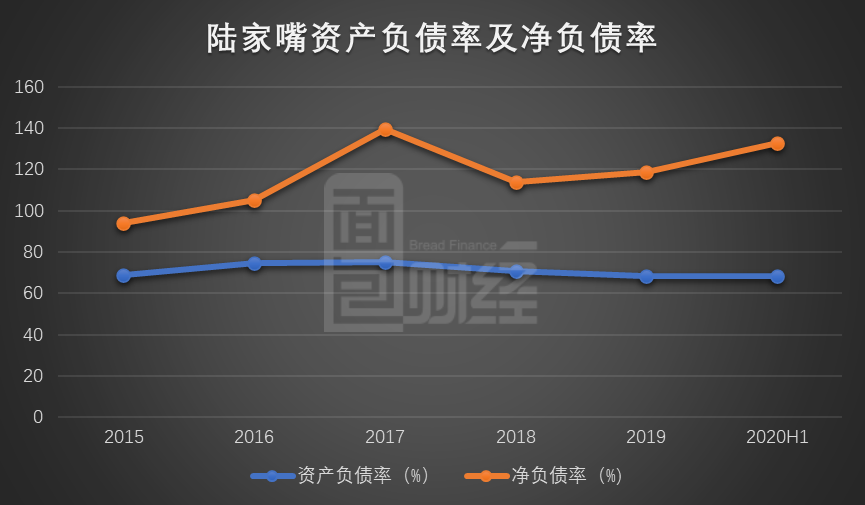

有息负债444.25亿元,净负债率明显上升

财报显示,截至2020年6月末,陆家嘴合并报表范围内有息负债余额为444.25亿元,占 2020年上半年公司总资产的47.38%,较上年末380.53亿增加16.75%。

其中,短期贷款(含一年内到期的长期贷款)为161.12亿元,长期贷款为125.38亿元,中期票据为40亿元,应付债券(公司债)50亿元,短期融资券43亿元,其他有息负债为24.75亿元(华宝信托-安心投资20号集合资金信托计划)。

截至2020年6月末,公司的资产负债率为68.49%,较上年末基本持平,但净负债率较上年末出现明显升高。

图3:2015-2020H1陆家嘴资产负债率及净负债率

数据显示,截至2020年6月末,陆家嘴净负债率为132.93%,较上年末相比增长了14.38个百分点。

49.11亿元拿下前滩地块,下半年建设及前期准备项目共计25个

半年报发布次日,陆家嘴发布竞得土地使用权的公告,公司控股子公司上海佳章置业有限公司以49.11亿元竞得位于上海市浦东新区的前滩地块,溢价率为34.59%。

公告显示:该地块位于前滩国际商务区,该地块的开发有助于公司进一步参与前滩国际商务区的开发建设,有助于提升公司项目储备,推进公司主营业务发展。

值得注意的是,虽然该地块地理位置较好,但出让要求较高。根据出让预合同:竞得者应当按出让年限自持建筑面积不低于15%的住宅物业,且须用于租赁。自持部分套均面积不大于50平方米;竞得者须100%自持办公楼,年限为20年。另外,竞得者需引进至少一家经浦东新区认定的总部型企业入驻,税收落地浦东;根据前滩地区总体功能布局,该办公设施须引入金融、服务及高端制造类为主导的总部型企业。除此之外,地块还需配建幼儿园,用地面积不小于0.5公顷,建筑面积不小于0.5万平方米。

除新拍下的地块以外,财报显示,2020年下半年,陆家嘴的建设项目(含新开工、竣工及续建)及前期准备项目共有25个,总建筑面积279万平方米,项目储备较为丰富。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。