【看新股】“募资王”三峡能源登陆A股市值超千亿元 补贴款占营收比较高仍需关注

2021年6月9日,中国三峡新能源(集团)股份有限公司(以下简称“三峡能源”或“公司”)首次公开发行A股股票上市公告书,以2.65元/股的价格,公开发行 85.71亿股,募集资金总额227.13亿元,主要投向海上风力发电项目,其创下A股电力行业史上最大融资规模之举。截止6月16日收盘,三峡能源总市值逾千亿元。

2020年前三季度,公司风力发电量占全国风力发电行业市场份额为3.27%,光伏发电量占全国同行业市场份额的2.41%。

此外,补贴款收入在营业收入中占比较大,且补贴款结算周期长,2020年三峡能源的应收账款周转率为1.02次,与行业龙头龙源电力应收账款周转水平仍有较大差距。

风力发电市占率约3% 募集资金投向海上风力发电

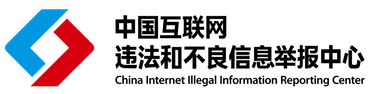

三峡能源主营业务为风能、太阳能的开发、投资和运营。2018年至2020年,公司实现营业收入分别为73.83亿元、89.57亿元、113.15亿元,同比分别增加8.88%、21.32%、26.33%;实现归母净利润分别为27.09亿元、28.40亿元、36.11亿元,同比分别增加11.48%、4.84%、27.16%。

图1:2017年至2020年三峡能源营业收入及归母净利润

根据首发上市公告书,公司未经审计的2021年第一季度营业收入为38.12亿元,同比增长43.08%;归属于母公司股东净利润约为14.95亿元,同比增长51.41%。

截至2020年9月30日,公司实现风电、光电累计并网装机容量1167.02万千瓦,权益装机容量1097.82万千瓦。其中风电累计并网装机容量689.88万千瓦,2020年前三季度风力发电量为108.33亿千瓦时,占全国风力发电行业市场份额分别为3.08%、3.27%;光伏累计并网装机容量477.14万千瓦,2020年前三季度光伏发电量为48.42亿千瓦时,占全国光伏发电行业市场份额分别为2.14%、2.41%。

三峡能源本次以2.65元/股的价格,公开发行 85.71亿股,募集资金总额227.13亿元,主要投向海上风力发电项目。在全国全社会用电量稳步提升的情况下,叠加“碳中和”、“碳达峰”等政策的支持,风光等清洁能源有望进快速扩大其发电份额,随着募资项目的建设和投产,有利于抬升公司的整体利润水平。

图2:三峡能源募集资金投向

海上风能资源主要集中于东南沿海地区,我国东部地区经济发展较西部地区更快,海上风电资源开发距离负荷中心更近,便于就地消纳,且无需占用大量陆地资源。

公司弃风弃光率高于全国平均

电网需要根据包括风电、光伏在内的各类型发电机组发电量的大小和电网用电量的变化情况,相应调整各类型发电机组的发电量,使得电网总发电量与用电量保持平衡。

当电网的调峰能力不足,不能完全接受风力、光伏发电向电网输送的电能时,电网会降低风力、光伏发电机组的发电能力,使得部分风力、太阳能资源无法得到利用。另外,由于部分地区当地消纳能力有限或送出通道受限,无法完全接收风力、光伏发电向电网输送的电能,从而导致弃风限电、弃光限电的现象,进而影响公司业绩。

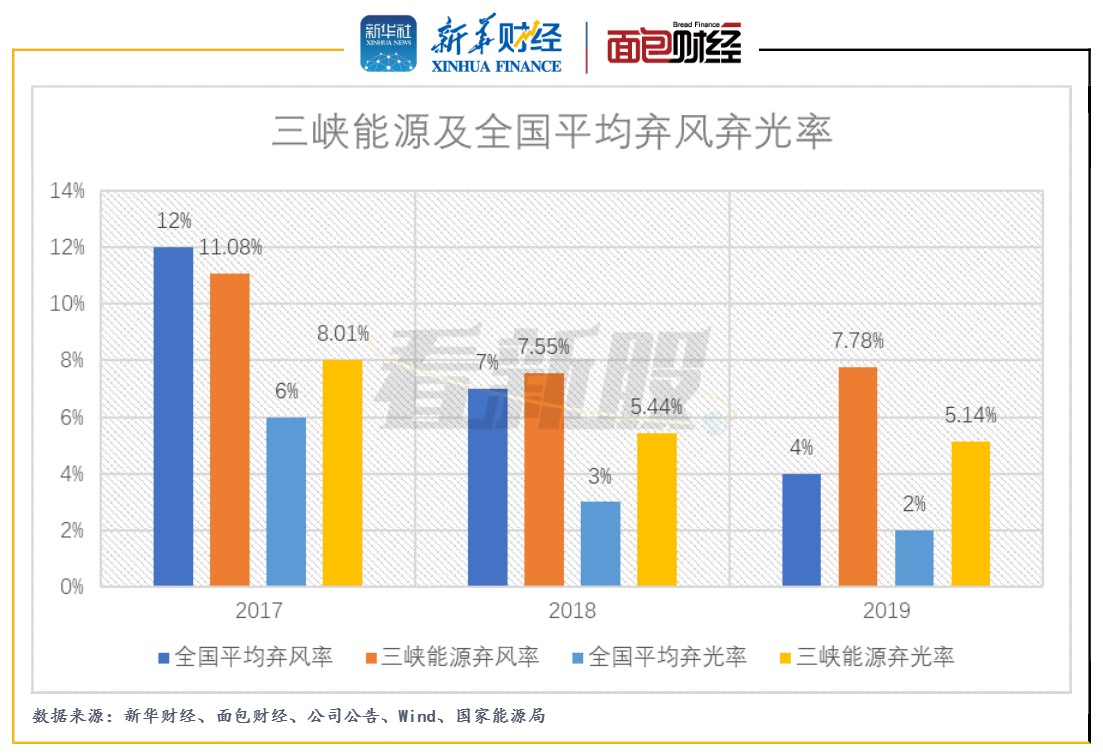

根据国家能源局统计,2016年全国平均弃风率为17%、弃光率为10%;2017年弃风率为12%、弃光率为6%;2018年弃风率为7%、弃光率为3%;2019年弃风率降至4%、弃光率降至2%,全国平均弃风率和弃电率持续“双降”。

图3:三峡能源及全国平均弃风弃光率

对比发现,2019年三峡能源弃风率为7.78%,弃光率为5.14%,与全国平均水平相比,公司资源利用效率较差。2020年前三季度,公司弃风率下降为6.98%,弃光率下降为4.96%。

补贴款占营收比例较大 补贴滑坡后前景未明

近年来,国家鼓励开发风能和光伏资源,相关补贴机制逐步优化。2018年至2020年前三季度,三峡能源各期新能源补贴款收入金额分别为 40.03亿元、48.40亿元、47.57亿元,其中风电补贴款收入分别为22.24亿元、26.27亿元、28.36亿元,占当期风电项目营业收入的比例分别为47.86%、47.91%、57.68%,占比逐渐提升;光电补贴款收入分别为17.79亿元、22.14亿元、19.22亿元,占当期光电项目营业收入的比例分别为69.31%、66.72%、63.60%。可以看出,补贴款收入在公司营业收入中占大部分。

2019年以来,国家发改委、国家能源局等部门陆续发布《关于积极推进风电、光伏发电无补贴平价上网有关工作的通知》等相关文件,进一步推进平价上网项目的建设,并下调了风力发电、光伏发电的指导价,未来新核准备案的风力发电、光伏发电项目原则上通过竞争方式确定上网电价。

目前国家正在积极推动平价上网和风电、光伏资源竞争性配置,随着可再生能源补贴逐步退坡,公司市占率和业绩是否走低等相关风险值得关注。

补贴款结算周期长 应收账款规模大成行业通病

三峡能源营业收入中可再生能源的补贴,需要根据国家发改委等相关部门的要求,逐级申报纳入补贴目录或补贴清单,发电项目列入补贴目录或补贴清单后方可获得可再生能源补贴,导致可再生能源补贴结算周期较长。

公司应收账款主要为可再生能源补贴款,可再生能源补贴款占应收账款的比例达90%以上。2017年末至2020年9月末,公司应收账款账面价值分别为50.14亿元、71.88亿元、98.18亿元和130.78亿元,占流动资产比例分别为49.90%、50.28%、58.32%和55.77%,应收账款规模较大。

应收账款规模较大的现象,在风电、光电行业较为普遍。根据三峡能源招股书中提到的龙源电力等7家上市公司列为可比公司(华能新能源已退市,不列入可比范围),对其应收账款周转率进行统计如图:

图4:可比公司应收账款周转率

可以看出,2020年三峡能源的应收账款周转率为1.02次,略高于可比公司平均水平,但是低于可比公司以当期营业收入加权后的平均值,与龙源电力、江苏新能应收账款周转水平仍有较大差距,日后赊销回款效率有待观察。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。