宁波银行:加大实体经济支持力度,降低小微企业融资成本

宁波银行2020年业绩保持稳健态势。财报显示,面对新冠肺炎疫情对的暴发,以及国内外经济形势的变化,该行核心指标表现优异,主营业务持续向好。

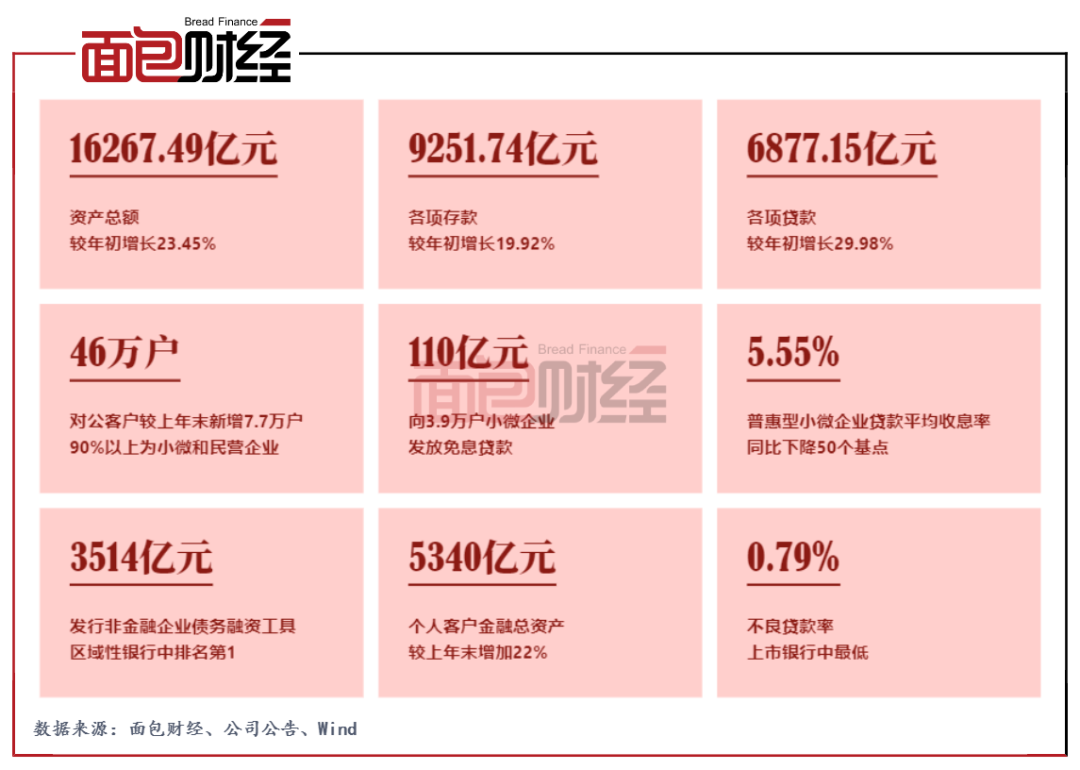

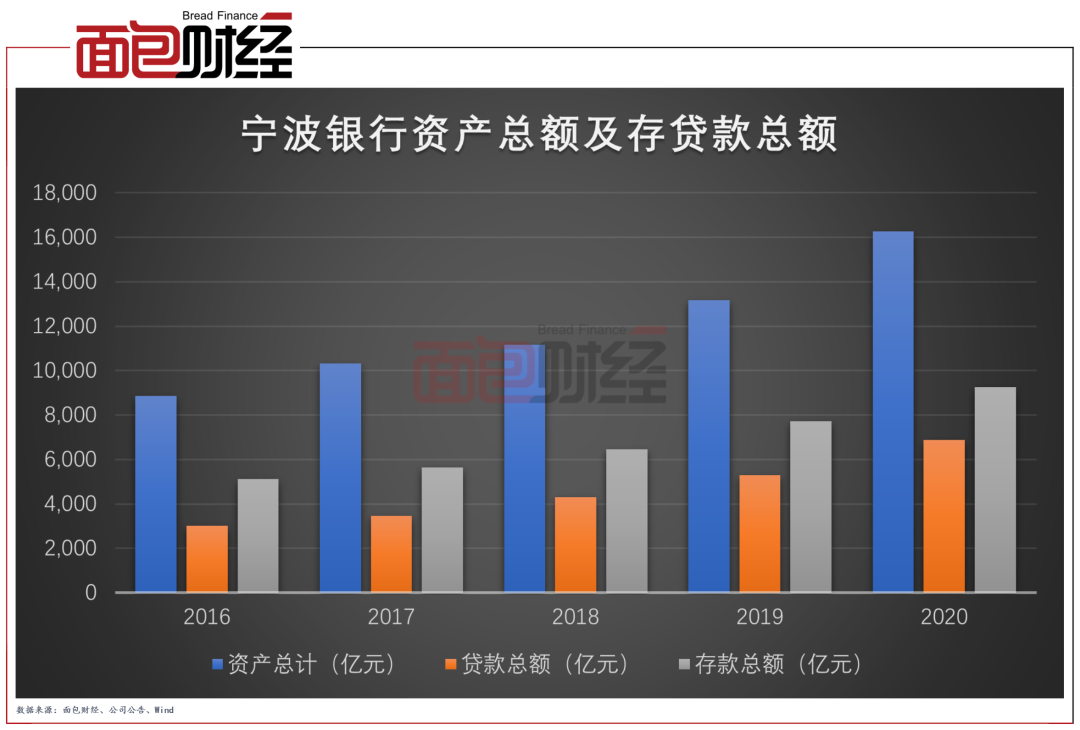

资产方面:截至2020年资产规模超1.6万亿元,存贷款均保持稳健增长。

业务模式方面:加速各项业务的转型升级,目前已形成12个银行业务利润中心以及3个子公司利润中心。

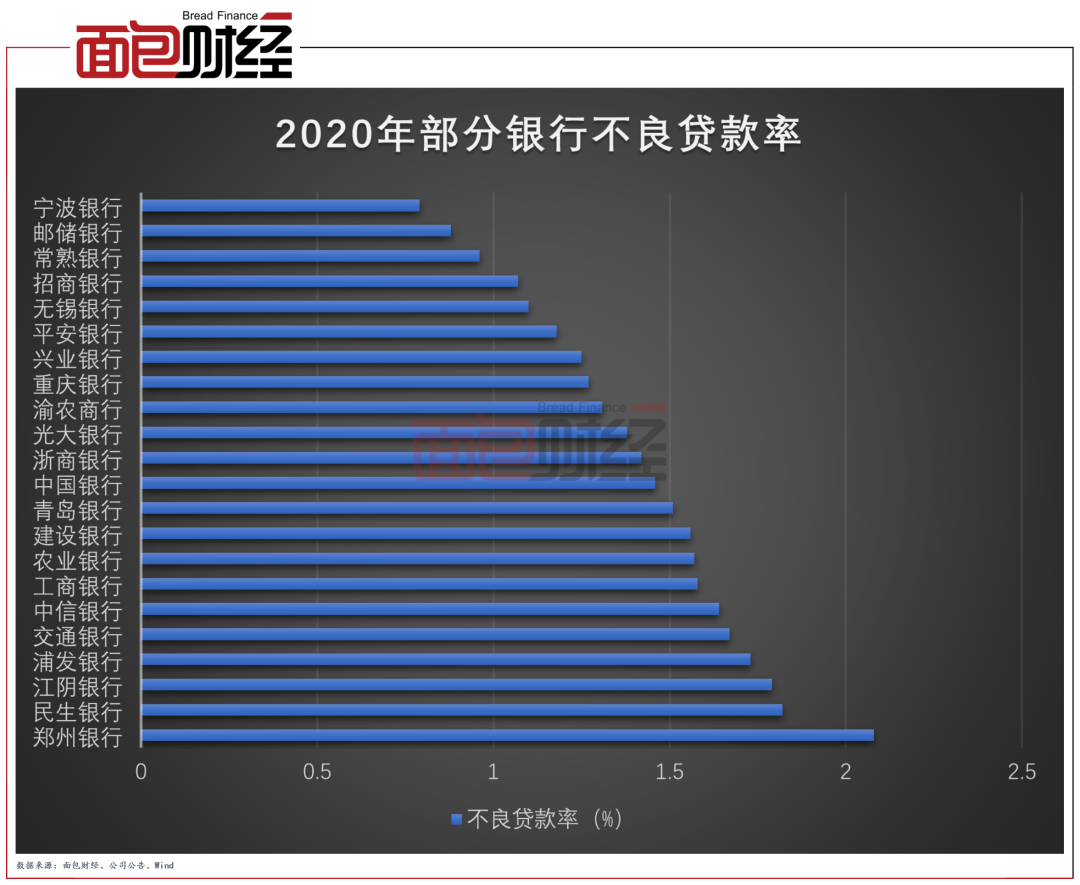

资产质量方面:不良贷款率连续多年低于1%,优于行业内其他上市银行。

社会责任与信贷投放方面:加大对实体经济支持力度,民营小微、制造业、中长期贷款等重点领域投放超额完成。

另外,该行通过发放免息贷款、抗疫再贷款,支小再贷款、无还本续贷等方式多措并举降低实体经济融资成本。2020年,宁波银行面向3.9万户小微企业发放免息贷款110亿元。

加大支持实体经济支持力度,降低融资成本

报告期内,宁波银行以服务实体经济、践行普惠金融、助力企业复工复产为责任,不断加大贷款投放。

截至2020年末,宁波银行资产总额达16267.49亿元,较年初增长23.45%;各项存款9251.74亿元,较年初增长19.92%;各项贷款6877.15亿元,较年初增长29.98%。该行发放贷款及垫款占资产总额的比重由年初的38.71%提高到40.78 %%,提升了2.07个百分点。

报告期内,宁波银行持续推进“211”工程和“123”客户覆盖率计划。截至2020年末,该行对公客户总数46万户,较上年末新增7.7万户,其中90%以上都是小微和民营企业。个人客户数量为1211万户,较上年末增加145万户,增幅为14% 。

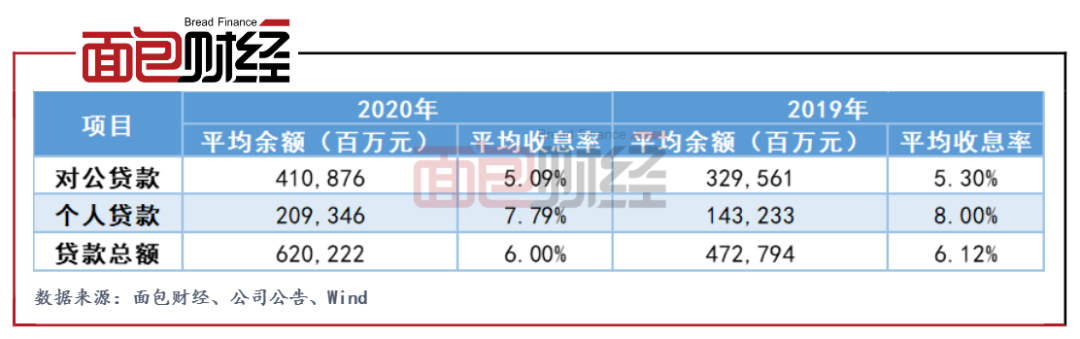

报告期内,为了充分保障重点领域融资需求,持续加大信贷支持力度,宁波银行公司贷款新增创新高,全年新增投放超1500亿元,民营小微、制造业、中长期贷款等重点领域投放超额完成。数据显示,宁波银行的对公贷款日均规模同比增长24.67%,个人贷款日均规模同比增长46.16%。

虽然贷款规模不断增长,但宁波银行通过发放免息贷款、抗疫再贷款,支小再贷款、无还本续贷等方式多措并举降低实体经济融资成本。

2020年该行对公贷款平均收息率5.09%,同比下降21个基点;其中普惠型小微企业贷款平均收息率5.55%,同比下降50个基点。另外,为缓解疫情对客户带来的影响,该行适时、适度对个人客户实施优惠、让利活动。2020年该行个人贷款平均收息率同比下降21个基点。

立足区域经济,助力小微企业

2020年,新冠疫情的暴发对各行各业都造成了较大冲击。宁波银行立足区域经济,支持实体发展,践行普惠金融,助力小微成长。

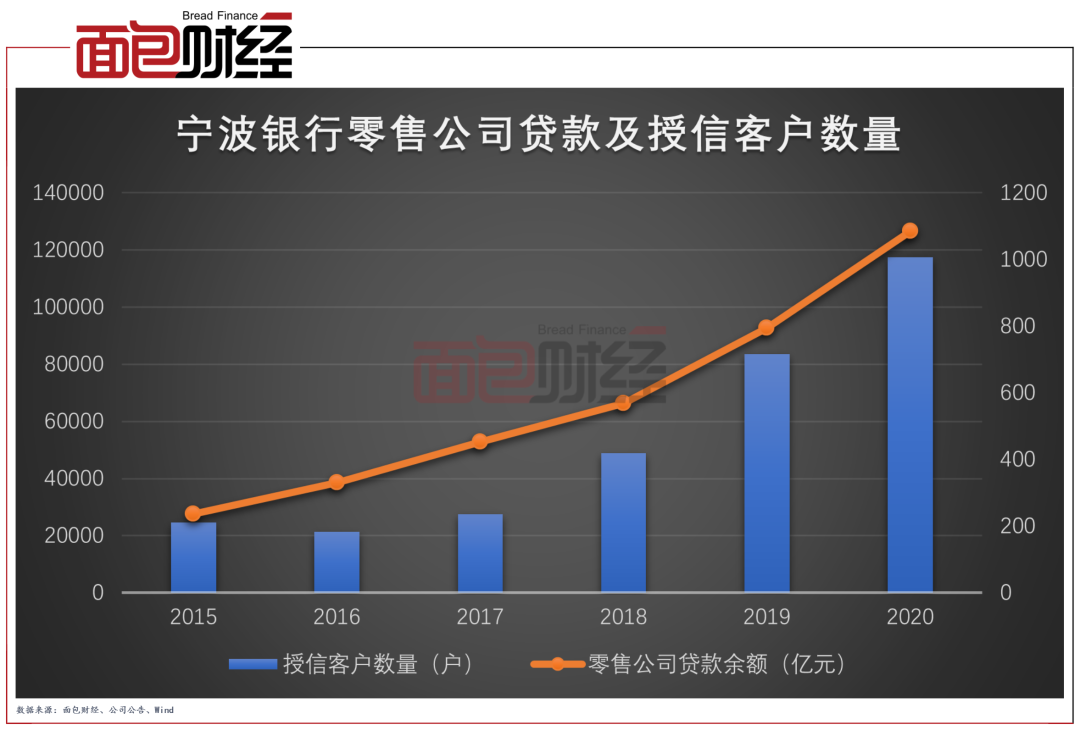

报告期内,该行坚持资源倾斜,继续加大普惠小微贷款的投放力度。截至2020年末,零售公司授信客户11.74万户,较年初增加3.39万户,增幅为40.58%;零售贷款余额为1085亿元,较年初增加290亿元,增幅为36.48%。

2020年,宁波银行进一步加大小微企业金融服务团队配置,提升小微企业服务人员的专业能力。截至2020年末,该行共设立小微服务团队309个,总人数达到2947人,较上年末增加764人,小微团队进一步充实。

报告期内,宁波银行面向3.9万户小微企业发放免息贷款110亿元,助力实体企业渡过难关。加快人民银行再贷款、再贴现、普惠贷款延期还本付息和信用贷款投放,支持企业复工复产,有效落实“六稳”“六保”工作。

此外,宁波银行积极运用大数据和移动互联网技术,通过客户数据挖掘和行为分析,实现小微企业客户需求的精准筛选和高效对接,满足客户多元化、个性化的金融服务需求。

加速业务模式转型,打造多元化利润中心

面对持续激烈的市场竞争和不断加速的行业分化,2020年宁波银行加速各项业务模式的转型升级,持续提升公司在财资业务、国金业务、零售公司业务、财富管理业务上的差异化竞争力,推动该行实现可持续发展。

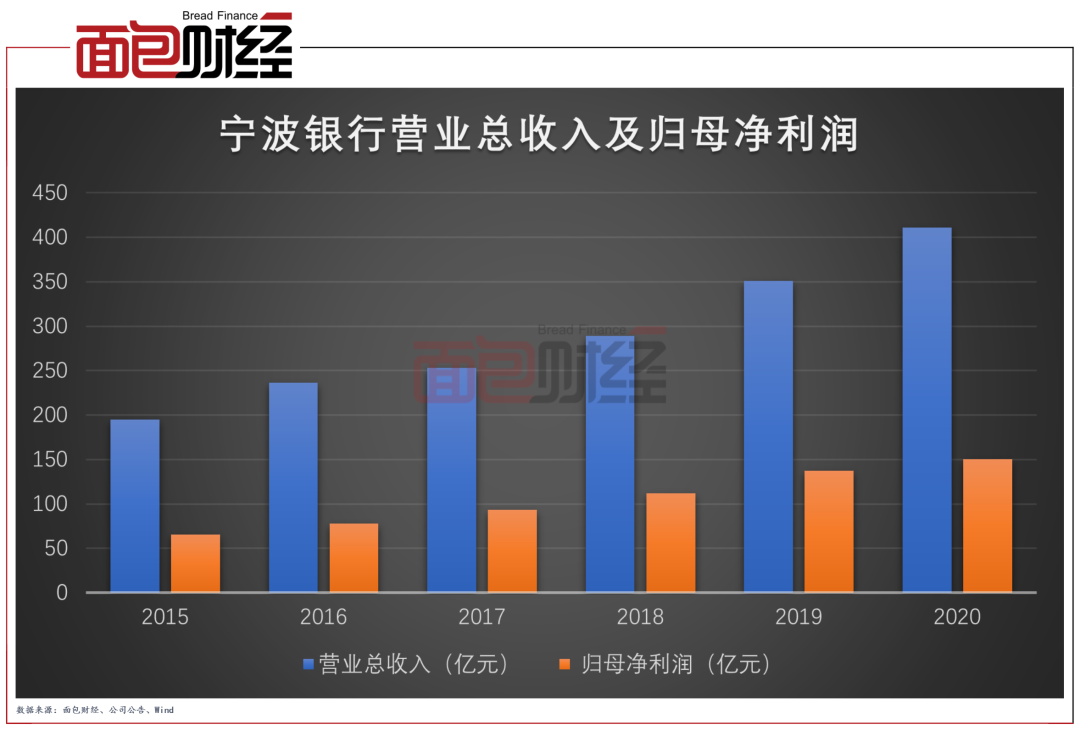

2020年,宁波银行实现营业收入411.11亿元,同比增加60.29亿元,增幅为17.19%;实现归母净利润150.50亿元,同比增加13.36亿元,增幅为9.73%。

截至2020年末,宁波银行的营业网点数达到418 家,基本实现了经营区域网点的全覆盖,以长三角为主体、环渤海和珠三角为两翼的“一体两翼”机构布局进一步完善。此外,公司在银行业务方面形成了公司银行、零售公司、投资银行、资产托管、财富管理、私人银行、个人信贷等12个利润中心,子公司方面形成了永赢基金、永赢租赁、宁银理财3个利润中心。

投行业务方面,宁波银行加快轻资本转型,2020年发行非金融企业债务融资工具418只,发行规模为3514亿元,在全国主承销商中排名第11 位,在区域性银行中排名第1。另外,该行也提供综合化的融资方案,搭建融资类渠道近300家,服务客户数360家,2020年业务落地总量1213亿元。

金融市场业务方面,截至2020年末,该行各类金融市场业务交易量保持稳步增长,国开债承销量排名全市场第1;国债承销量最新排名全市场第6;外汇做市综合排名第10;黄金询价做市商排名前10。

财富管理业务方面,报告期末,宁波银行个人客户金融总资产(AUM)5340亿元,较上年末增加948亿元,增幅为22%,其中储蓄存款2014亿元,较年初增加422亿元,基金和保险等代销类产品贡献比例不断提升,全年实现基金销售总量1007亿元。

子公司方面,截至2020年末,永赢基金公募总规模达到1899亿元,实现净利润3.01亿元。永赢租赁资产余额超500亿元,实现营收20.17亿元,实现净利润7.16亿元,公司资产质量处于金租行业最优水平。宁银理财管理的理财产品余额为2882亿元。其中,净值型产品规模为1984亿元,较上年末增长388亿元;占比较上年末增加14.4%至68.8%。该公司实现营业收入4.94亿元,净利润2.97亿元。

年报显示,得益于财富管理、国际结算等业务,宁波银行的整体战略转型取得新进展。2020年,该行实现非利息收入132.52亿元,同比增长3.18%,在营业收入中占比为32.23%。其中手续费及佣金净收入63.42 亿元,同比增长 24.11%,在营业收入中占比为15.43%。

不良率连续11年低于1%,资产质量优于行业其他上市公司

截至2020年末,宁波银行不良贷款总额为54.56亿元,90天以上逾期贷款余额45.14亿元,不良贷款和90天以上逾期贷款不存在剪刀差。

整体不良贷款率为0.79%,继续保持在较低水平。回顾历史数据,宁波银行的不良率已经连续至少11年低于1%。

与其他上市银行相比,宁波银行的资产质量优势较为明显,截至2021年4月12日,在已披露2020年年报的上市银行中,宁波银行的不良贷款率最低。

不良率保持稳定的同时,宁波银行通过利润增长、留存盈余公积、计提充足的贷款损失准备以及外源性融资,进一步加强了资本实力。

2020年,该行非公开发行普通股股票3.80亿股,募集资金近80亿元补充核心一级资本。此外,宁波银行赎回了2015年发行的70亿元二级资本债,并发行100亿元二级资本债,再次有效补充了资本,优化资本结构同时,进一步提高抗风险能力和支持实体经济发展的能力。截至2020年末,该行资本充足率为14.84%,一级资本充足率为10.88%,核心一级资本充足率为9.52%。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。