江苏银行:年末总资产首超2万亿,净利润连续四年双位数增长

江苏银行于2020年4月10日晚间发布了2019年年报。

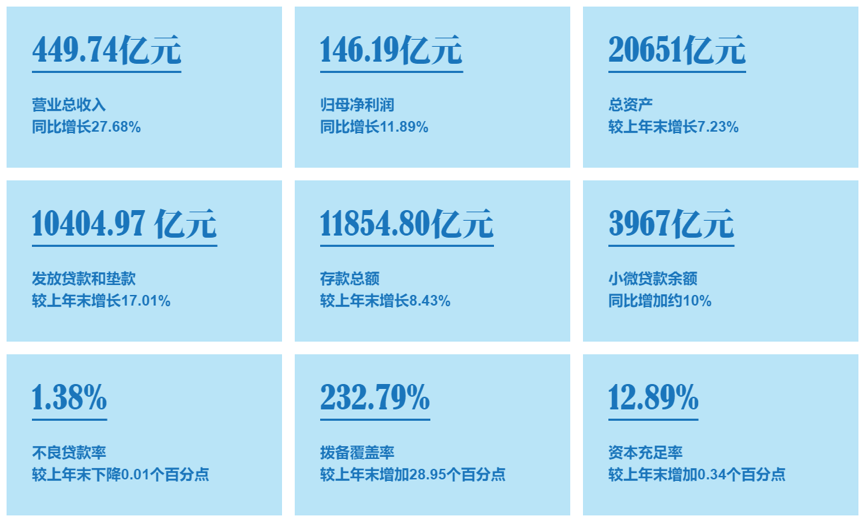

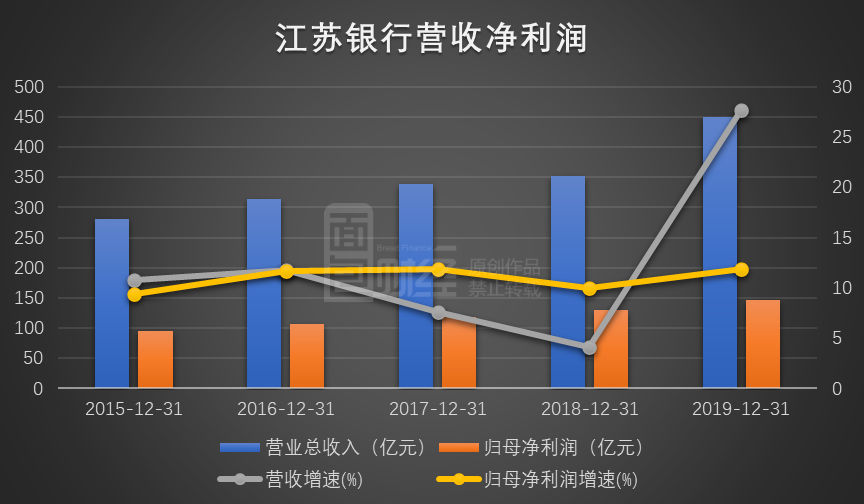

财报显示,公司实现营业收入449.74亿元,同比增长27.68%,实现归母净利润146.19亿元,同比增长11.89%。营收增速创新高的同时,净利润连续四年两位数增长。

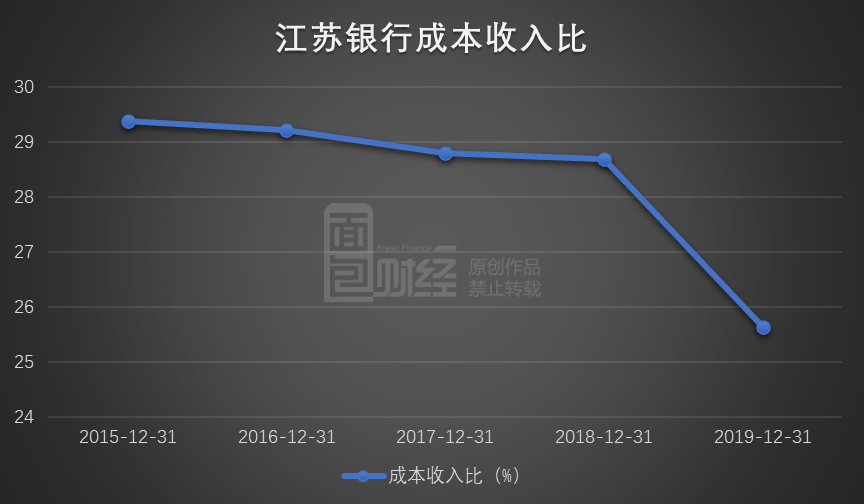

从年报的核心数据观察,江苏银行的业绩增长,主要得益于资产规模增长、收入结构优化、成本收入比下降以及资产质量提升。

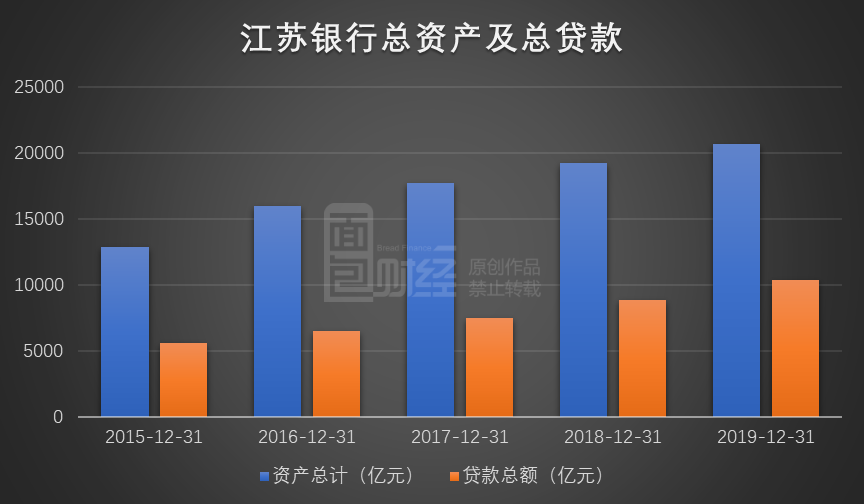

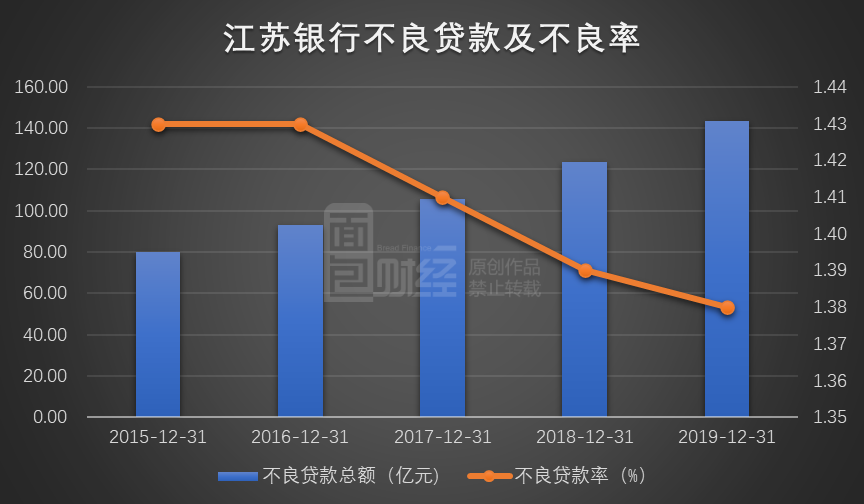

2019年末,江苏银行年末总资产首次超过2万亿元,存贷款余额均突破1万亿元;总贷款及总存款在总资产中的占比明显提升;不良率小幅下降,拨备覆盖率显著提升;资本充足率较上年末提升0.34个百分点。

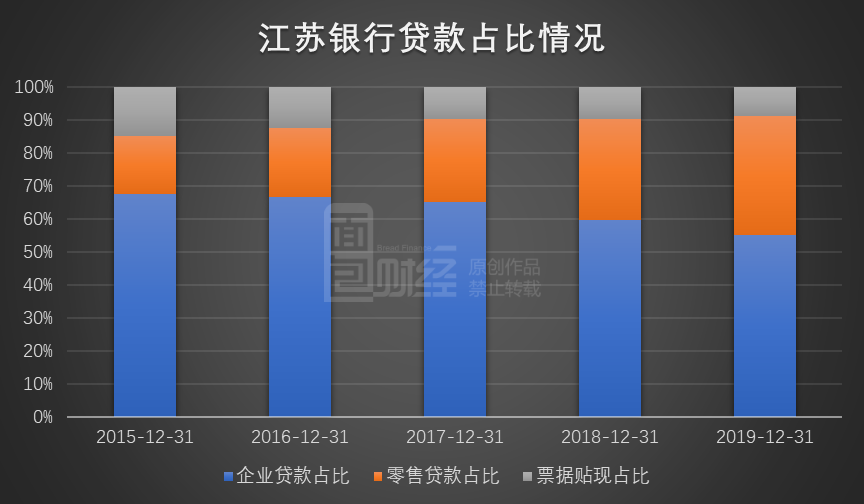

2019年度,江苏银行非息收入接近翻倍增长,在总营收中的占比超过四成;零售银行业务发展较快,零售存贷款增长均超三成;加大对实体经济尤其是先进制造业信贷投放力度,先进制造业贷款占全部制造业的比重超40%。

2020年年初新冠肺炎疫情爆发后,江苏银行履行社会责任,首批捐款1000万元,为火神山、雷神山医院建设企业提供专项融资,安排300亿元信贷资金支持企业复工复产,全面升级线上化非接触式服务。

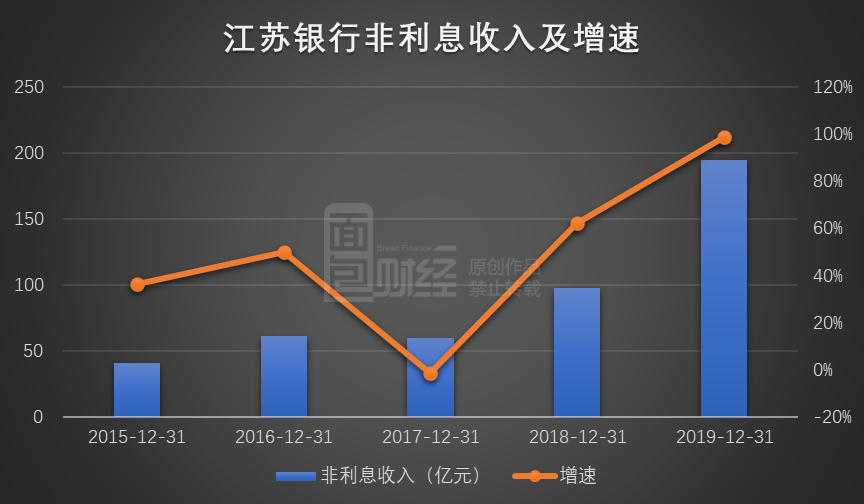

非息收入增长98.81%,助推营收增长

近几年江苏银行盈利能力快速增长,与该行的收入结构改善密切相关。

财报显示,利息净收入依然是江苏银行营收的重要组成部分,但在总营收中的占比明显下降,非息收入则出现较快增长。

2019年该行实现利息净收入255.37亿元,同比增长0.35%。实现非息收入194.38亿元,同比增长98.81%,在总营收中占比由27.76%提升至43.22%。

非息收入的大幅增长主要来自于手续费及佣金净收入和投资净收益。报告期内,江苏银行实现手续费及佣金净收入60.23亿元,同比增长15.33%。投资收益约为129.72亿元,同比增长238.36%,主要由于基金投资收益增长以及新准则施行后,以公允价值计量且其变动计入当期损益的金融资产持有期间形成的收益计入的影响。

收入结构的改善及增长,使得江苏银行的业绩在2019年明显提升,营收同比增长27.68%的同时,净利润仍保持双位数增长。

资产规模迈入2万亿,结构优化

财报显示, 截至2019年末,江苏银行的总资产达20651亿元,较年初增加1392亿元,增幅为7.23%,其贷款规模的扩大是其增长主要原因。

财报显示,截至报告期末,江苏银行发放贷款和垫款总额(不含应计利息)10404.97 亿元,较上年末增长17.01%。另外,该行存款总额突破1万亿元,达11854.80亿元,较上年末增长8.43%。

资产负债规模增长的同时,江苏银行的资产结构也在不断优化。截至2019年末,总贷款在总资产中的占比超过50%,较上年增加4.21个百分点,占比连续三年提升。总存款在总负债中的占比提升0.77个百分点至61.47%。

资产结构的改善也使得江苏银行的成本收入比不断降。截至2019年末,该行成本收入比为25.64%,较上年末下降3.04个百分点。

零售业务快速发展

财报数据显示,2019年江苏银行零售业务发展较快,零售存贷款均增长超三成。

截至报告期末,该行零售存款2935亿元,同比增长35.92%;零售贷款为3759.50亿元,同比增长38.97%,在总贷款中的占比由30.42%升至36.13%。

财报显示,江苏银行的零售贷款主要包括住房按揭贷款、个人消费贷款、个人经营贷款和信用卡。

目前零售贷款仍以住房按揭贷款为主,截至2019年末,该类贷款总计1728.50亿元,同比增加35.52%,占总零售贷款的45.98%。个人消费贷款则增长较快,同比增加54.07%,贷款总额达1627.68亿元。

此外,江苏银行信用卡累计发卡308万张,同比增长85.61%,信用卡透支余额183亿元,同比增长15.23%,信用卡业务不良率1.34%,同比下降0.29个百分点。

在客户方面,江苏银行创新了客户服务模式,并运用互联网、大数据、人工智能等技术,使得财富客户数较年初增长16.79%,私行客户较年初增长22.18%,财私客户总数突破4万户,手机银行总客户超过700万户。

信贷支持先进制造业、民营与小微企业

虽然零售业务发展较快,但江苏银行对公贷款的投放力度也在不断加大。

截至2019年末,江苏银行的对公贷款总额为5723.86亿元,同比增长7.70%。贷款和占比较大的行业主要为租赁和商务服务业以及制造业。

其中,租赁和商务服务业贷款总额为1318.23亿元,同比增长8.43%,占总贷款的12.67%。制造业贷款总额为1228.77亿元,占总贷款的11.81%。财报显示,江苏银行制造业贷款主要集中在省内,贷款余额为1089亿元,先进制造业贷款占全部制造业的比重超40%。

除此之外, 财报显示,江苏银行小微企业贷款客户数41217户,贷款余额3967亿元,其中单户授信总额1000万元及以下小微企业贷款余额658亿元,江苏省内小微贷款余额连续多年保持市场份额第一。民营企业贷款余额3474亿元,新增贷款占比42.3%。“税e融”网贷产品累计服务小微企业3.1万户,放款金额达544亿元。

拨备覆盖率提升,净稳定资金比例达标

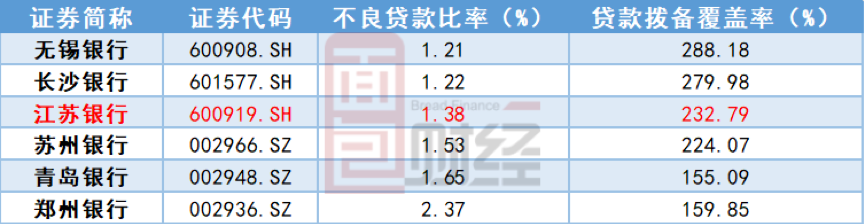

截至2019年末,不良贷款率较上年末下降0.01个百分点至1.38%。

财报显示,截至2019年末,该行不良贷款总额143.57亿元,同比增加19.79亿元。该行通过加大诉讼清收力度、加强核销力度、以及开展债权转让业务等方式,加快了对存量不良贷款的处置。

按照财政部及相关监管部门政策要求,江苏银行自2019年1月1日起施行新金融工具会计准则,采用“预期信用损失”模型计量金融工具减值准备。截至2019年末,该行贷款减值准备余额约为334.22亿元,较上年末增加81.90亿元,增幅为32.46%。

随着贷款减值准备的提升,江苏银行的拨备覆盖率出现明显上升,风险吸收能力增强。截至2019年末,该行拨备覆盖率为232.79%,较上年末增加28.95个百分点。

与目前已经发布2019年年报的城商行相比,江苏银行的资产质量相对较好。

此外,2019年3月,银保监会发布《商业银行净稳定资金比例信息披露办法》,要求商业银行在财务报告中或官方网站上披露最近两个季度的净稳定资金比例信息。江苏银行在城商行中率先遵照监管要求,披露该项数据。

财报显示, 2019年末,江苏银行净稳定资金比例为105.32%,可用的稳定资金10951.82 亿元,所需的稳定资金10398.25 亿元,满足监管要求。

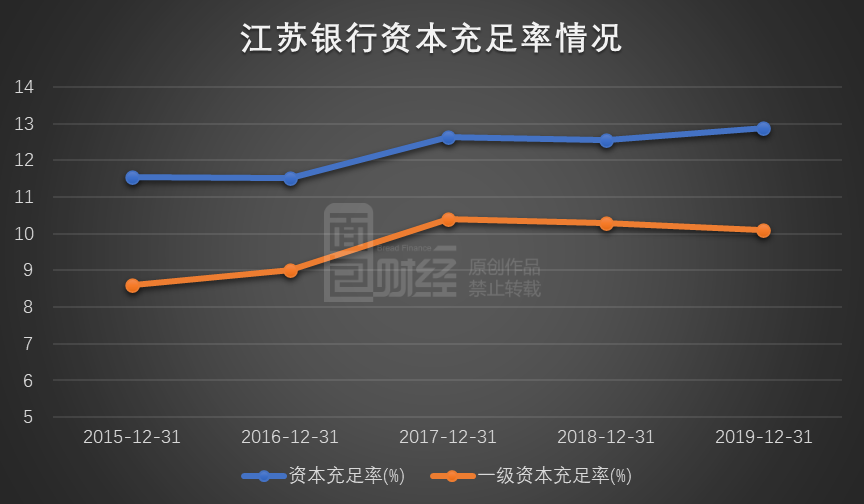

多渠道补充资本金,资本充足率提升

财报显示,截至2019年末,江苏银行资本净额为1723.27亿元,同比增长13.87%。资本充足率12.89%,较上年末提升0.34个百分点。

近几年江苏银行已通过发行永续债、次级债、优先股等方式不断补充资本金。

2017年12月,江苏银行发行了200亿元优先股,募集资金在扣除相关费用后将全部用于补充其他一级资本。

2019年3月,江苏银行发行了200亿元6年期固定利率可转换公司债券,募集资金扣除发行费用后将全部用于未来业务发展,在可转债转股后按照相关监管要求补充本行核心一级资本,提高资本充足率水平。

2019年9月26日,该行发行了10年期的固定利率二级资本债券,票面年利率为4.18%,募集资金全部用于补充二级资本。

近期,2020年4月1日,江苏银行又发行200亿元永续债,用于补充其他一级资本。未来,江苏银行的资本充足率或将进一步提升。

加码金融科技,手机银行月活用户提升

顺应互联网和大数据的发展趋势,金融科技已经成为商业银行构建护城河、提升发展质量的重中之种。

江苏银行年报显示,该行正努力打造“最具互联网大数据基因的银行”,把“智慧化”提到战略首位,以基础平台搭建、数据价值创造、客户场景服务、智慧营销落地为导向,突出技术应用,为产品服务、防控风险、内部管理赋能。

江苏银行已经成立金融科创新委员会,组建系列项目小组并配置专属场地,大力推进敏捷化转型。2019年金融科技投入较上年进一步增加,金融科技专业队伍不断壮大。

金融科技和大数据技术的应用对银行业务能力提升起到显著作用。

根据年报披露的数据,江苏银行基于纳税数据服务小微企业的网贷产品“税e融”累计放款突破500亿元,客户超过3万户。手机银行月活用户数排名城商行第一位,直销银行客户数居行业前列,“e融支付”交易额、物联网金融新增发生额均突破百亿元。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。