华夏幸福(600340.SH)2019年业绩超出市场预期,核心数据表现靓丽,控股股东此前增持公司股票。年报发布后首个交易日(4月27日)公司股价上涨8.76%。

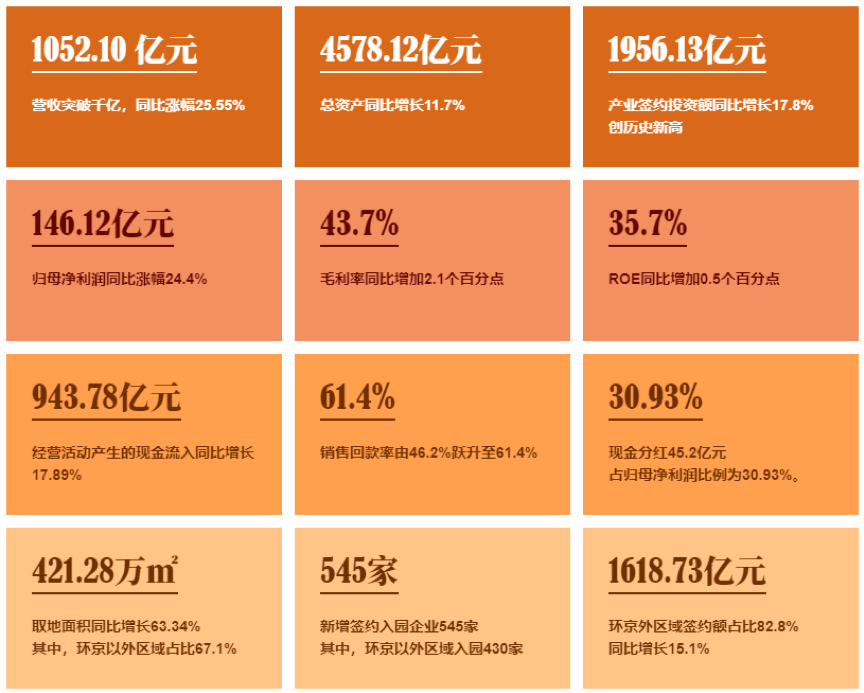

数据显示,公司2019年实现营收1052.1亿元,归母净利润146.12亿元,同比分别增长25.55%和24.4%。

业务层面,2019年产业园区销售额同比增长18.68%,异地复制持续贡献业绩,环京外区域收入增长逾八成,收入结构改善。

现金流方面,公司销售回款加速,回款率提升,全年销售商品提供劳务收到的现金879.27亿元,同比增长17.06%。

资产结构方面,截至报告期末,公司资产负债率83.9%,同比下降2.75个百分点,资产结构持续优化。

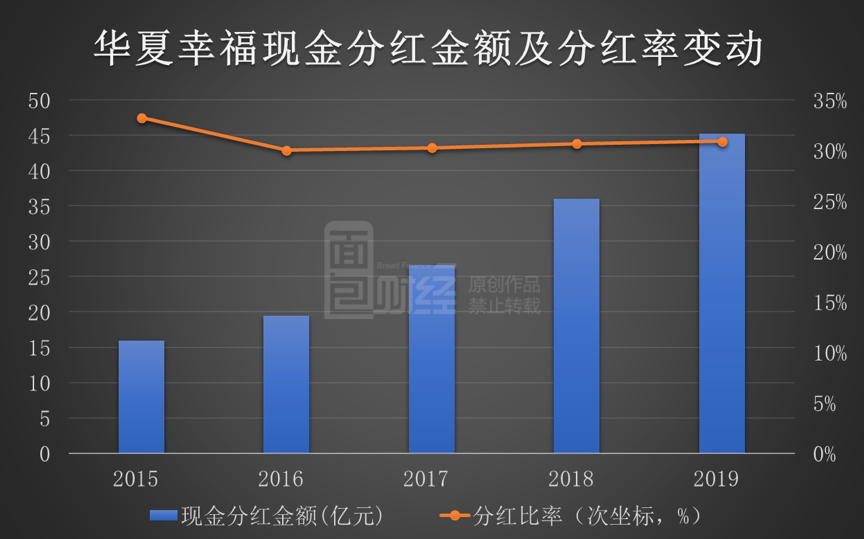

2019年,华夏幸福拟现金分红45.2亿元,约占公司当期净利润的30.93%。2015年以来,公司连续五年现金分红占净利润比重超过30%。

信用评级方面,惠誉确认公司主体评级展望“稳定”,高级无抵押评级以及所有未偿还债券的展望“稳定”。

营收突破千亿关口,产业园区销售额持续提升

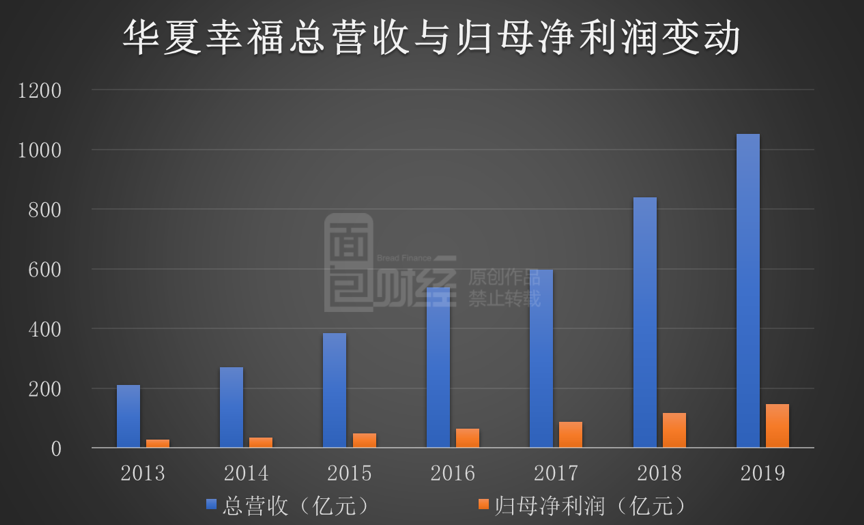

查看近五年财报,华夏幸福的营收从2015年的383.35亿元上升至2019年的1052.10亿元,首次突破千亿大关,年复合增速约28.71%。归母净利润从48.01亿元上升至146.12亿元,年复合增速约32.08%,高于营收增速。

2019年,公司综合毛利率约43.7%,较2018年增加约2.1个百分点。此外,受降费增效的影响,报告期内公司管理及销售费用率分别较上年下降1.95个百分点和0.45个百分点;公司整体净利率约13.96%;加权平均净资产收益率(ROE)约35.7%,同比增加0.5个百分点。

业务层面,2019年公司签约销售面积1184.19万平方米,实现销售额1431.72亿元。

公司的销售额主要来自三大板块,产业园区、配套住宅以及其他业务(物业及酒店等)。其中,产业新城业务园区2019年结算收入额368.37亿元,同比增长18.68%。2019年公司投资运营的园区新增签约投资额1956.13亿元,同比增长17.8%,创历史新高。新增签约入园企业545家,平均单家新增签约额比去年同期高出51.8%,体现了公司龙头引入能力。

需要说明的是,2019年公司园区配套住宅业务签约销售额1029.35亿元,同比下滑约20.37%。根据此前经营简报中的相关披露,2019年公司房地产开发签约销售额下降主要系2018年投资取地不足导致阶段性货值不足。不过查阅年报,2019年公司加大取地,获取土地成交金额同比增长203.6%;新获取土地规划计容面积同比增长88.7%,缺口持续收窄。

收入结构改善:环京外区域业绩贡献提升

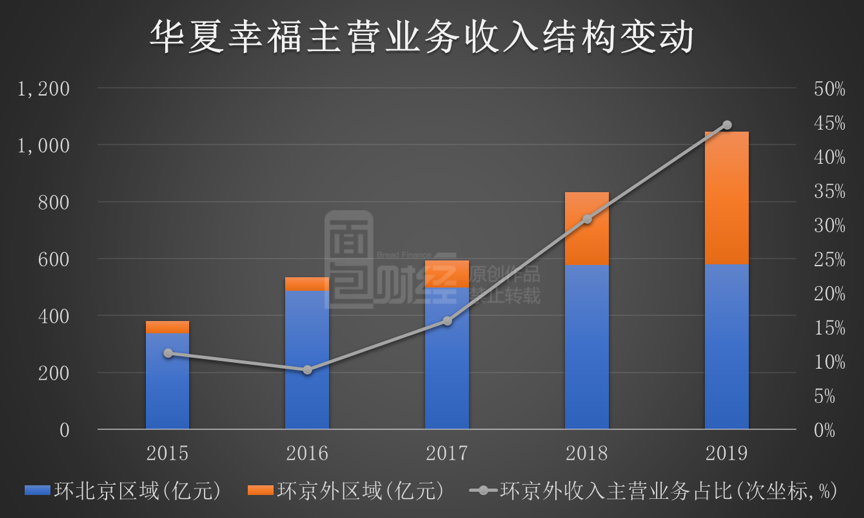

在很长一段时期内,华夏幸福的业绩支撑主要来自于环京地区。然而自2017年开始,环京地区受政策影响明显,对公司业绩产生了一定负面影响。作为应对,近年公司在保持环北京业务稳健发展的基础上进行异地复制,密集布局长三角、粤港澳大湾区都市圈,推进布局郑州、武汉和成都三个高潜核心都市圈,以及其他潜力核心都市圈。

随着异地复制的持续推进,公司环京以外区域收入快速增长。2019年,环北京以外区域实现收入467.19亿元,同比增长81.74%,主营业务占比约44.62%,较上年同期增加约13.8个百分点。环京以外区域签约销售额约828.09亿元,同比增长9.51%,占公司整体销售额比例从上年同期的46.46%提升至57.84%;销售面积比重由54.2%提升至63.7%。环京以外区域业绩贡献明显提高,异地复制见效。

异地复制拉升业绩的同时,公司加快推进环京以外区域招商力度和产业发展服务。

2019年,公司新增入园的545家企业中有430家在环京以外区域,占比约78.9%;环京以外新增签约投资额1618.73亿元,同比增长15.13%;环京以外区域产业服务收入218.91亿元,同比增长73%。

报告期内,公司新获取土地67.1%位于环京外区域,新增签署PPP项目合作协议7个,均为环京以外区域。环京外区域布局占比进一步提升。

产业新城业务在全国复制,产业发展能力持续提升,产业服务收入占比显著提升,一方面符合国家大力发展战略新兴产业的政策、更具增长潜力、可持续性更强的产业收入增加,说明公司收入结构进一步优化;另一方面受到宏观调控的房地产收入比重进一步下降,公司整体抗风险能力增强。

信用评级展望稳定,融资成本下行

根据财报,公司此前已获得中诚信、联合、东方金诚等多家国内顶级评级公司“AAA”主体信用评级。2020年4月,国际大型信用评级机构惠誉确认公司主体评级展望“稳定”,公司高级无抵押评级以及所有未偿还债券的展望“稳定”。

惠誉表示房地产销售和政府结算款带来的现金收入增加,将有助于支持推动公司增长而进行的额外投资;公司不断扩大的业务范围亦有助分散地理风险和保持健康的现金回款。此外,随着环京以外产业园项目早期开发阶段逐渐结束,预计公司从2021年起投资放缓。公司现金回款问题将得到解决。预期公司的杠杆率在2019-2020年维持65%左右,但从2021年开始将逐渐下降。

惠誉的判断在公司年报中已有所体现。根据现金流量表,华夏幸福的现金流在2018年2季度触底后,于2019年明显好转。

2019年,公司销售商品提供劳务收到的现金达879.27亿元,同比增长17.06%,经营活动产生的现金流入943.78亿元,同比增长17.89%;公司销售回款持续增长,销售回款率由2018年的46.2%大幅增加至61.4%,经营质量提升。

进一步来看,报告期内公司加大了经营取地等资源储备方面的经营支出,全年购买商品接受服务的现金同比增长约58.19%。尽管如此,2019年第四季度公司经营净现流环比由负转正,净流入约77.35亿元,同比增幅达到3230.21%。此外,公司全年的投资净现流与筹资净现流也双双由负转正。

对于公司来说,良好的评级不仅是财务健康的体现,也推动了公司融资成本下行。华夏幸福2020年新发债券的票面利率有所下降,这有利于公司进一步降低债务成本。

翻查公告,公司2019年3月发行的公司债券票面利率为5.5%。2020年一季度,公司发行中期票据融资5亿元,该中票最终确定的票面利率为5.17%,相比2019年出现下降。

平安加码入股,控股股东增持

继2018年平安资管137.7亿受让约5.82亿股公司股份(约占公司总股本的19.7%)后,2019年1月,公司公告表示华夏控股、华夏幸福实际控制人王文学与平安资管签订《股份转让协议》,约定华夏控股通过协议转让方式,向平安资管继续减持约1.7亿股公司股份,平安资管以其受托管理的保险资金继续增持约1.7亿股公司股份,占公司总股本的5.69%,每股价格为24.597元,转让价款共计约42.03亿元。该次转让已于2019年2月完成。

前后两次入股,平安合计斥资约180亿元,共获得华夏幸福25.3%的股份,跻身华夏幸福第二大股东。这体现了平安对公司运营管理能力的信任与认可,同时有助改善公司的融资环境与融资结构。

另一方面,2019年四季度,公司控股股东华夏控股及一致行动人东方银联基于对中国资本市场长期健康发展的判断与支持,以及对公司业务未来发展及投资价值的长期看好,抛出了不设价格区间和增持金额的股份增持计划。

2019年10月24日,华夏控股及东方银联通过集中竞价方式增持公司股份约623.74万股。截至2019年11月15日增持计划实施完毕,华夏控股与东方银联共增持公司股份3016.68万股,增持金额合计约8.7亿元。

近五年现金分红率持续高于30%

2019年,公司拟向全体股东每10股派发现金股利15元(含税),截至2020年4月24日,公司总股本30.13亿股,以此计算合计拟派发现金红利约45.2亿元(含税),约占公司当期归母净利润的30.93%。

此外,公司拟以资本公积金向全体股东每10股转增3股。本次转增后,公司的总股本将增至39.17亿股。

查阅近五年财务数据,公司现金分红金额在净利润中的占比保持30%以上,分红率居行业前列。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。