“中风险”产品亏损50%,博时基金是否误导投资者?

博时港股通领先趋势混合截至目前成立不足2年时间,但累计已产生浮亏50%,同类排名垫底。

由于基金期间并未进行过分红,这意味着如果一位投资人在该基金成立时认购买入并持有至今,累计浮亏已达五成。这还没有考虑认购费用、通货膨胀、机会成本等因素的影响。

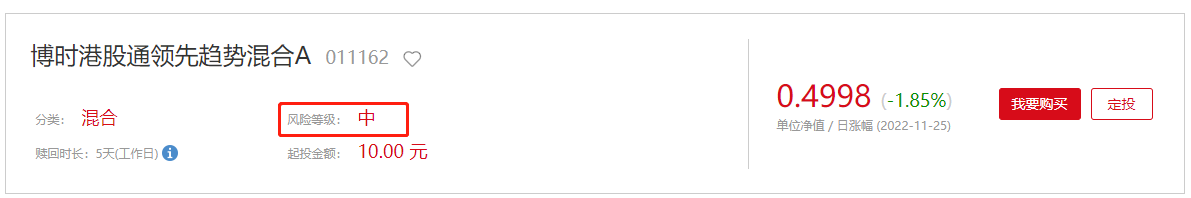

但是,在博时基金的官网,这只产品的风险等级为中风险,合理性值得商榷。

此外,在博时港股通领先趋势混合成立之前的宣传资料中,重点强调其中一位基金经理的代表作任期回报突出,明显跑赢同期基准。但是,该代表作当时的规模不足1000万元。

“中风险”产品成立不到两年累计浮亏50%

博时港股通领先趋势混合成立于2021年2月,募集期间净认购金额达到52.96亿元(对应募集份额52.96亿份),认购总户数为155085户。该基金包括A/C类基金份额,以A类份额为主。

然而,成立至今不到两年,博时港股通领先趋势混合面临净值深度回撤。数据显示,截至2022年11月25日,该基金A份额累计回撤50.02%,跑输业绩比较基准超过20个百分点,同类排名1659/1679。

截至2022年11月25日,博时港股通领先趋势混合A年内回撤35.56%,同类排名2588/2663,表现靠后。

伴随净值回撤,部分投资者选择用脚投票。截至2022年三季度末,博时港股通领先趋势混合的基金份额总额约为38.7亿份,相较成立时减少超过14亿份。

在博时基金的官网,博时港股通领先趋势混合A的风险等级为“中”,合理性值得商榷。

重仓股表现不佳拖累净值

研究具体持仓发现,博时港股通领先趋势混合长期重仓腾讯控股、宁德时代、时代电气、比亚迪股份、赣锋锂业等股票。

截至2022年三季度末的前十大重仓股中,超过半数股票年内下跌超过三成。第一大重仓股为美团,截至11月25日该公司股价下跌约39.40%。基金第三大重仓股药明生物截至11月25日股价下跌达到48.41%。

舜宇光学科技为博时港股通领先趋势混合2022年三季度末的第十大重仓股。截至11月25日,该公司股价已下跌超过60%。

代表作规模不足1000万,产品宣传是否合规?

博时港股通领先趋势混合成立时的基金经理为曾鹏、牟星海。

曾鹏先后在上投摩根基金、嘉实基金从事研究、投资工作,后于2012年加入博时基金,现任公司董事总经理兼权益投研一体化总监、权益投资四部总经理等职务。

牟星海1993年起先后在美国保诚金融控股公司、美银证券、美国雷曼兄弟控股公司、光大控股公司等机构从事研究、投资、管理等工作,2019年加入博时基金。

博时基金成立之前的相关宣传资料显示,两位基金经理“从业均超15年,双实力老将豪华组合”。由此可见,基金经理是该产品的重要“卖点”之一。

宣传资料中,牟星海的代表作为博时沪港深成长企业混合,该基金任期回报63.55%,同期基准为10.78%、恒生指数收益率为0.99%。

不过,仔细研究发现,博时沪港深成长企业混合是一只迷你基金。在博时港股通领先趋势混合成立之前的2020年末,博时沪港深成长企业混合的基金资产净值仅为620.1万元。

以一只规模不足1000万元的产品作为代表作进行宣传,合理性或有待商榷,其中是否存在误导投资者的可能?

2022年7月,博时基金发布公告称,牟星海、曾鹏离任博时港股通领先趋势混合的基金经理,新任基金经理为今年刚加入博时基金的赵宪成。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。