近日,蓝色光标向港交所递交招股书,拟香港主板IPO上市,联席保荐人为华泰国际、国泰君安国际、华兴资本。

蓝色光标成立于1996年,是国内最大的营销公司,专注为不同行业客户提供一站式技术驱动营销服务,满足全生命周期营销需求。公司营销服务触达全球近200个国家和地区,累计服务客户超10万名,涵盖超100家《财富中国》500强企业。按2024年收入计,公司是全球前十大营销传播公司中唯一中国企业,排名第十。

公司业务覆盖出海跨境营销服务、境内整合营销服务、境内全案广告服务。2024年启动“全球化出海2.0”战略,升级出海跨境营销业务模式,已在美国、越南等设立5个海外办公室。

利润下滑,应收账款持续攀升

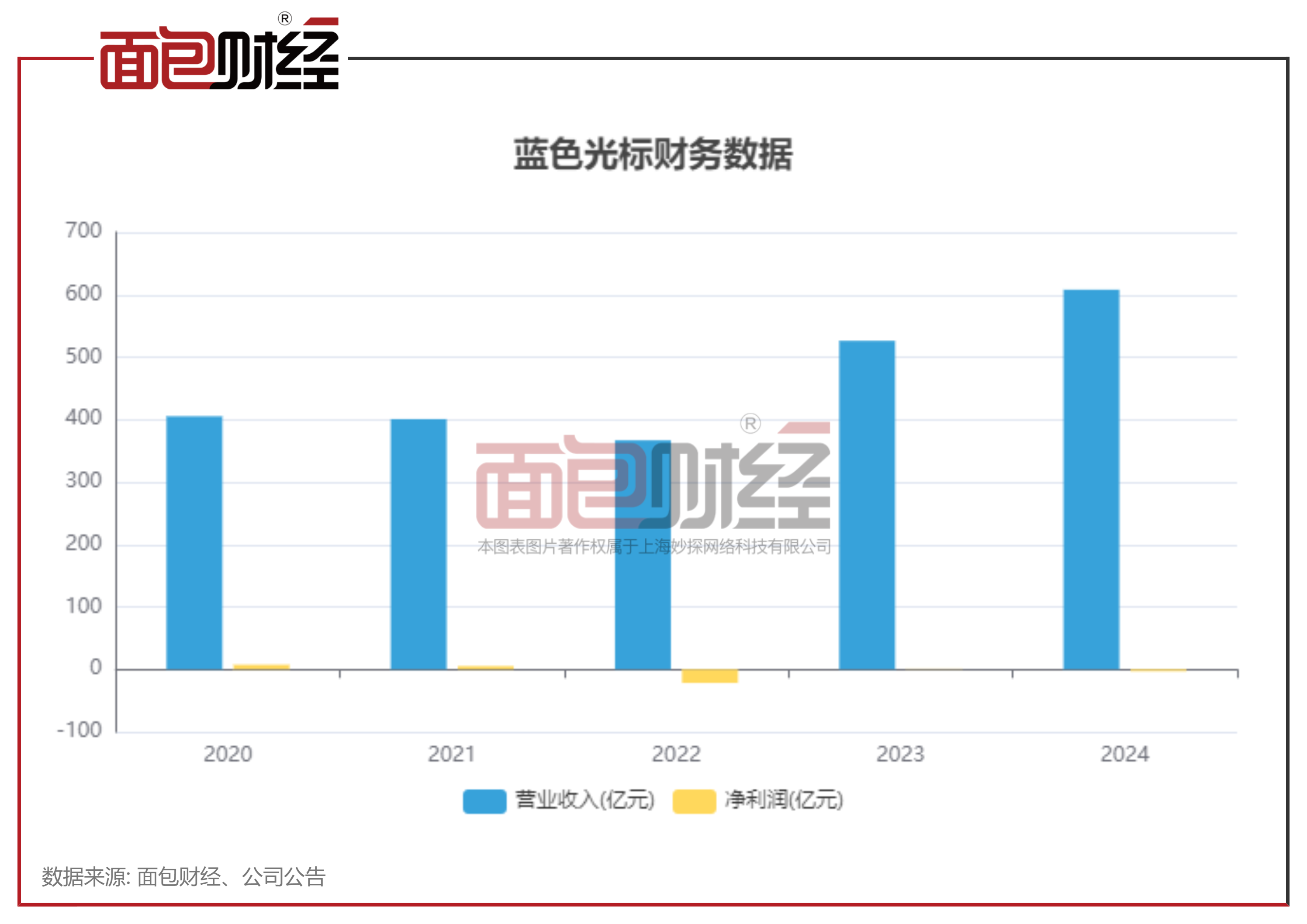

2024年,蓝色光标实现营业收入607.97亿元,同比增长15.6%,营收创新高。相比于收入的增长,公司利润出现较大波动。2024年公司年内亏损2.97亿元,由盈转亏。毛利率方面,从2020年的6.4%持续下降至2024年的2.5%。

分析发现,2022-2024年间,蓝色光标应收账款从73.17亿元攀升至113.80亿元,截至2024年末,应收账款已占到公司总资产的50.9%。

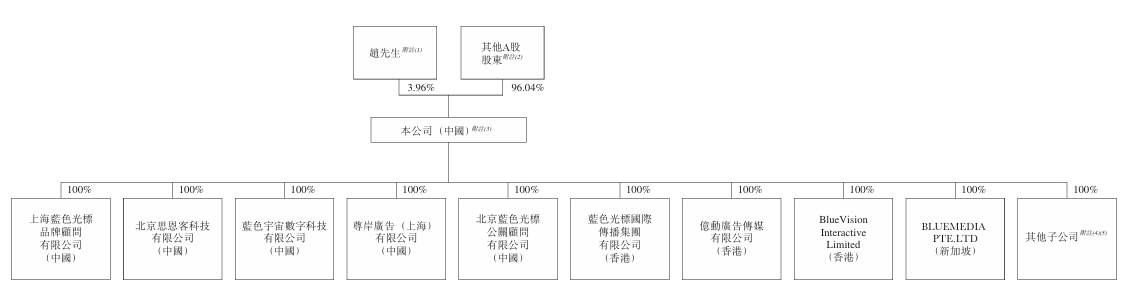

股权分散,创始人持股3.96%

蓝色光标2010年在深交所创业板上市。截至2025年7月3日,公司股价为6.38元/股,总市值达225亿元。

公司股权较为分散,其中创始人、执行董事兼董事长赵文权持股比例为3.96%。

根据公告,蓝色光标此次发行H股募集资金,主要用于增强公司AI领域研发能力并持续迭代产品和技术创新;出海全球业务网络建设;提升我们在国内市场的服务能力;用于潜在的收购或者投资机会;于营运资金和一般公司用途。

(文章序列号:1941015061468418048/PLH)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。