慧翰股份转板过会:业绩依赖单一客户,研发费用率明显低于同行

慧翰股份是一家车联网及物联网解决方案的供应商。

2021年,慧翰股份曾有机会在科创板上市,却在收到监管现场检查通知后,不久就主动撤销了IPO申请。一年之后,慧翰股份转战创业板IPO,于今年6月过会。

研究发现,慧翰股份近年来主营业务毛利率波动下滑,业绩并不稳定。同时,公司客户集中度较高,超4成营收来自客户兼股东的上汽集团,研发费用率也明显低于同行。

转板过会:陈国鹰控制82.58%股权

慧翰微电子股份有限公司(简称:“慧翰股份”)今年6月创业板IPO过会,计划募资7.13亿元。其中,2.41亿元用于智能汽车安全系统研发及产业化项目、2.1亿元用于5G车联网TBOX研发及产业化项目,2.62亿元用于研发中心建设项目。

据悉,慧翰股份曾有希望2021年在科创板上市,但公司却主动撤销了上市申请。

据悉,慧翰股份曾有希望2021年在科创板上市,但公司却主动撤销了上市申请。

2021年2月4日,慧翰股份收到证监会出具的《关于对慧翰微电子股份有限公司实施现场检查的通知》,2021年2月18日,慧翰股份便主动终止了科创板IPO。对于主动撤销上市申请,慧翰股份称主要原因系申报时的收入和利润规模均相对较小。

此外,慧翰股份持股非常集中,实际控制人为陈国鹰。IPO前,陈国鹰直接持有公司37.67%的股权,通过国脉集团间接控制公司44.91%的股权,合计控制公司82.58%的股权。

毛利率波动下滑,近3年业绩增长较快

慧翰股份是一家车联网及物联网解决方案供应商,主营业务收入主要来自车联网智能终端和物联网智能模组,近3年两项收入合计占比超过90%。

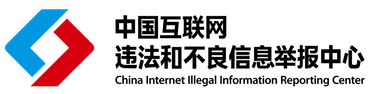

财务数据显示,慧翰股份近年来营收先降后升,业绩并不稳定。2017-2019年慧翰股份营业收入逐年下滑,分别为3.27亿元、3.03亿元、2.75亿元;归母净利润也出现较大波动,分别为0.17亿元、0.09亿元、0.25亿元。

2020-2022年公司营收分别为2.65亿元、4.22亿元、5.8亿元,年复合增长率47.94%;归母净利润分别为0.28亿元、0.59亿元、0.86亿元,年复合增长率77.46%。

2023年1-3月,公司实现营业收入1.43亿元,较上年同期上升36.41%;实现归母净利润0.25亿元,较上年同期上升 61.82%。

毛利率方面,近3年公司主营业务毛利率分别为29.40%、30.14%和 27.97%,呈现波动下滑之势。

客户集中度较高,营收过于依赖上汽集团

慧翰股份主要为上汽、奇瑞、吉利、比亚迪、广汽、理想、蔚来、宁德时代等客户提供车联网智能终端产品。

2020-2022年,公司车联网智能终端产品的收入分别为1.52亿元、2.70亿元和4.34亿元,占主营业务的比例分别为57.73%、65.27%和74.99%,呈一路上涨的趋势。

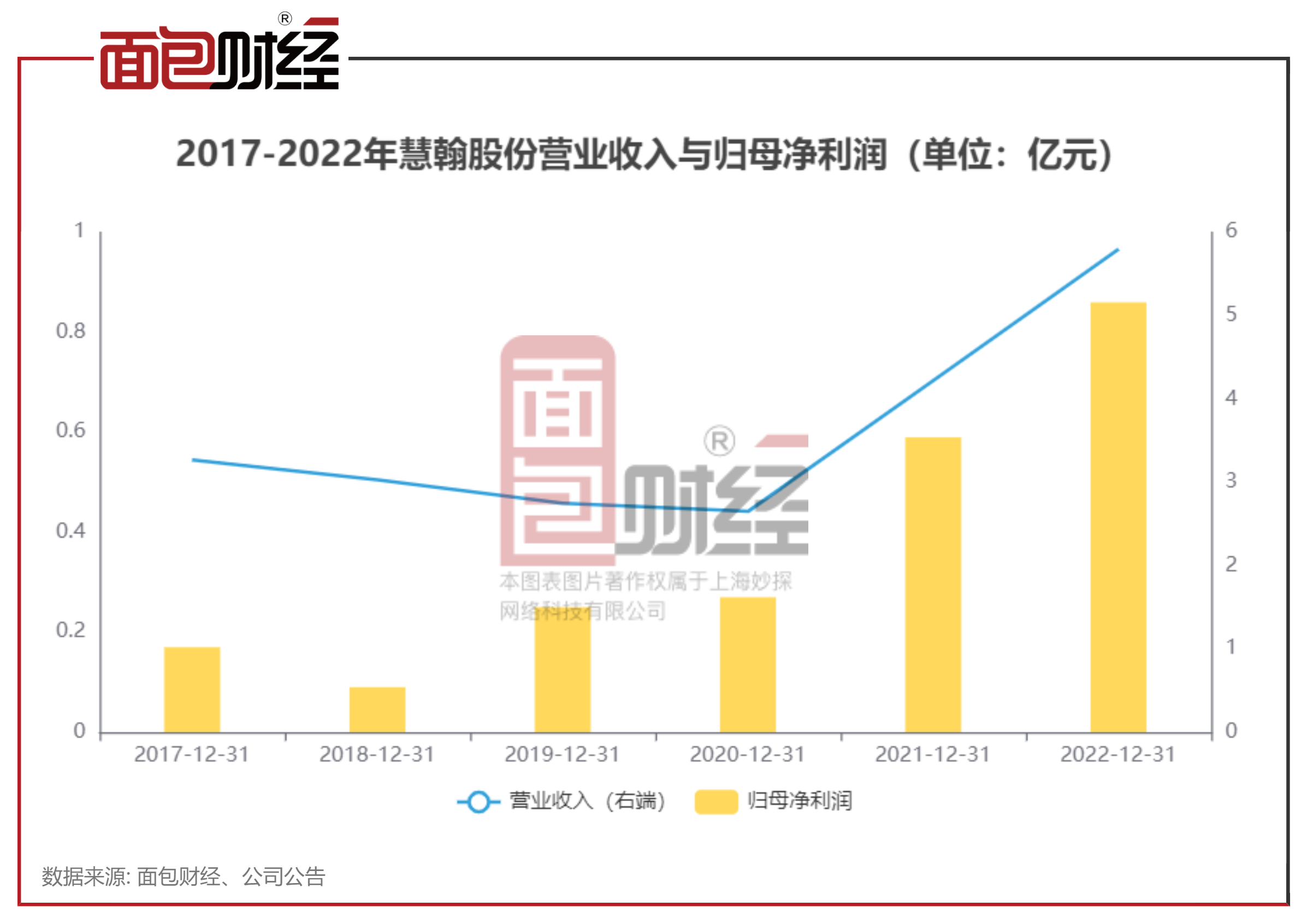

同期,公司对前5大客户的销售收入占各期营业收入的比例分别为78.75%、77.67%及81.53%,客户集中度较高。

其中,对上汽集团的销售额分别为1.15亿元、1.83亿元和2.56亿元;销售收入占各期营业收入的比例分别为43.40%、43.35%和44.63%。

2022年末,上汽集团的关联方上汽创投持有慧翰股份的股权比例为2.85%。换句话说,上汽集团既是慧翰股份最大的客户,又是其重要股东之一。

对此,深交所在问询函中要求慧翰股份说明公司对上汽集团是否存在重大依赖。

研发费用率明显低于同行

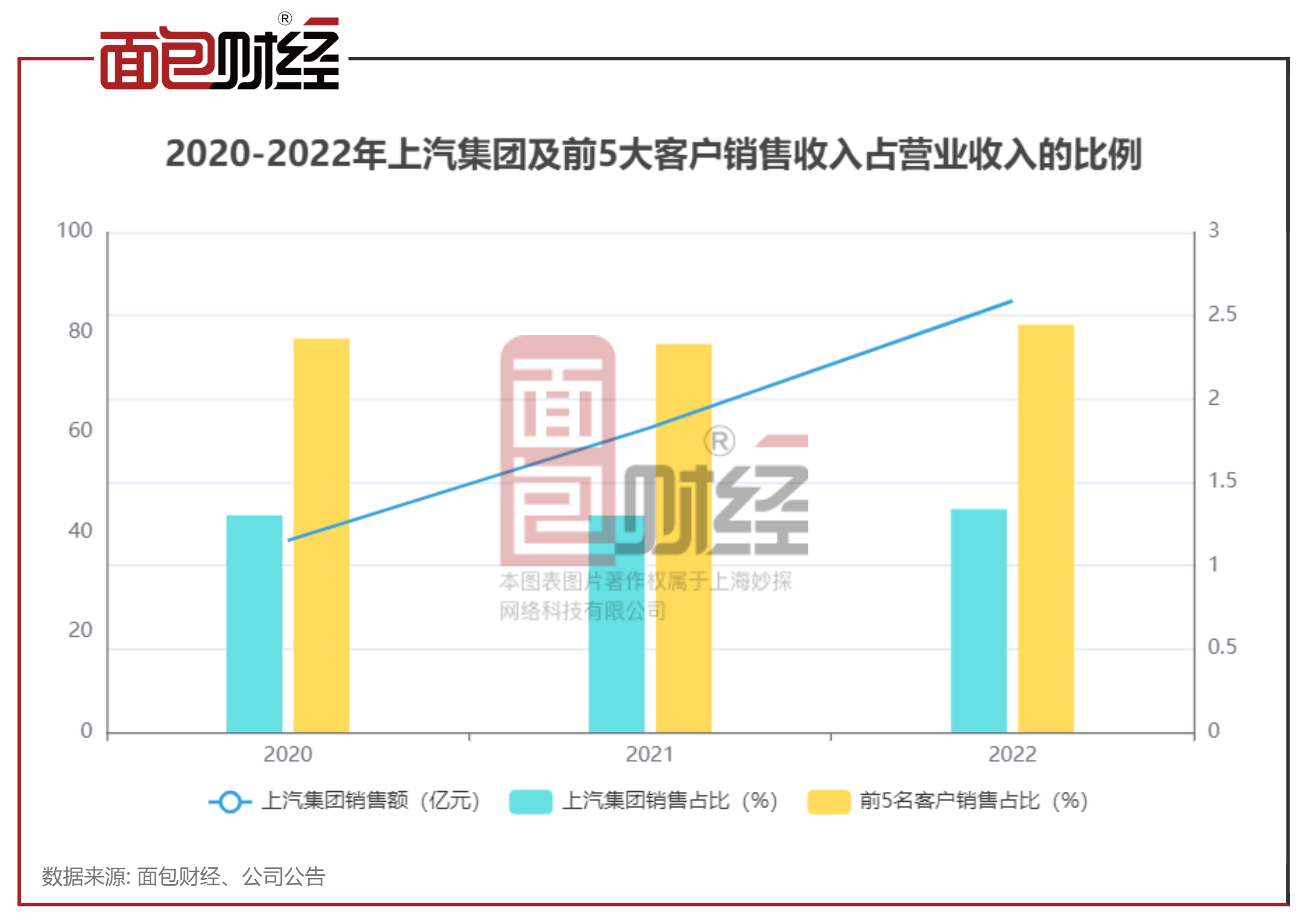

慧翰股份近3年的研发费用率明显低于同行平均水平。

2020-2022年慧翰股份研发费用分别为2807万元、3287万元、4191万元,研发费用率分别为10.58%、7.79%、7.23%,同行可比上市公司平均值分别为13.6%、15.28%、22.64%。

上述数据表明,慧翰股份研发费用率逐年下降,且与同行业可比公司的平均水平差距越来越大,公司核心产品存在被替代的风险。在深交所第二轮问询函中,有多个问题都涉及到了其技术水平和创新能力。

(文章序列号:1697085828498591744)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。