【读财报】银行“含科率”哪家强?

从被视为洪水猛兽到全情拥抱,金融科技正在大踏步的改造传统的商业银行。“传统商业银行将成为21世纪的恐龙”,这句银行业内的著名预言也将回归它的本义:科技和互联网将会赋予银行更多新变化,而不是颠覆银行业。

上市商业银行“含科率”哪家强?A股上市银行2019年年报已陆续出炉,梳理可发现,金融科技是上市银行年报中当之无愧的高频词汇。金融科技与商业银行的化学反应在加速发酵,越来越多的银行找到数字化转型的感觉,尝到金融科技反哺主业的甜头。

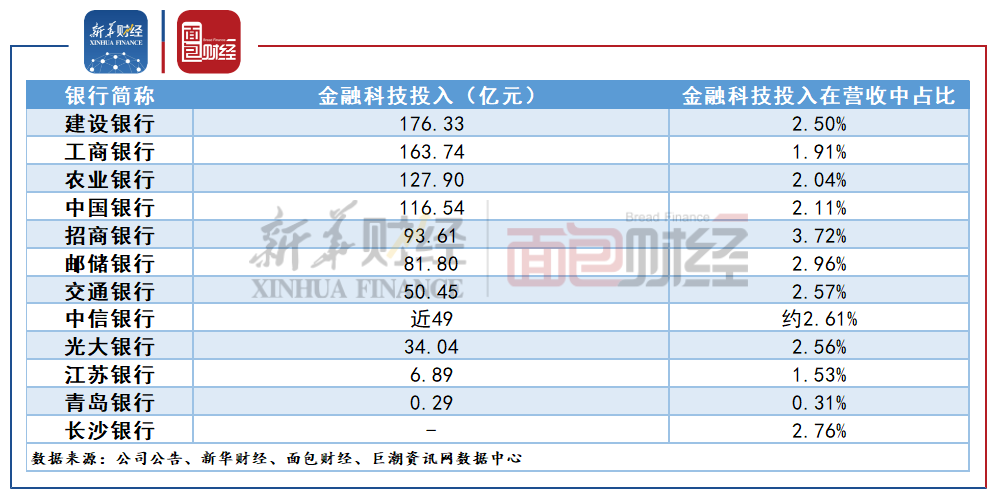

金融科技投入:建行金额居首,招行占比领先

从一开始唯恐会被互联网金融冲击,到如今扛起大旗主动加大投入,金融科技已被商业银行视为业务发展的新驱动力。

从金融科技的投入力度来看,根据已披露的年报信息,2019年上市银行信息科技投入占营收比例继续提高,其中“最舍得花钱”的是招商银行,2019年信息科技投入93.61亿元,同比增长43.97%,占营收收入的比重提升至3.72%的水平,暂时位居第一。

若是从绝对规模上看,六大国有银行绝对规模排名靠前。其中建设银行2019年金融科技投入176.33亿元,位居第一,占营业收入的2.50%;其次是工商银行,2019年金融科技投入163.74亿元,但据此测算占营业收入的比重只有1.91%;第三是农行,2019年该行信息科技资金投入总额127.9亿元,据此测算占营业收入的比重也只有2.04%;紧随其后的是中行,2019年信息科技投入为116.54亿元,同比增长15.15%,占营收的比重为2.11%;邮储银行2019年信息科技投入81.80亿元,占营业收入比例为2.96%;垫底的是交通银行,2019年信息科技投入50.45亿元,同比增幅22.94%,占营业收入的2.57%,较上年提升0.38个百分点。

除此之外,平安银行虽未披露具体的金融投入金额,但其年报显示。2019年该行IT资本性支出及费用投入同比增长35.8%,其中用于创新性研究与应用的科技投入10.91亿元。

科技人才数量提升工行领先

科技人才是金融科技实力的最大保障。从2019年年报数据看,加码金融科技人才,发力数字化转型已成为银行的共识。

图2:部分披露金融科技人才情况的上市银行(截至2020年4月12日)

财报披露数据显示,目前工行的金融科技人员数量和占比均较大,截至2019年末,该行金融科技人员数量3.48万人,占全行员工的7.8%。其次是建设银行,科技类人员数量约1.02万人,占全行员工的2.75%(备注:根据年报数据,建设银行“信息技术开发与运营”人员27727人,占比7.99%)。交通银行境内行金融科技人员3460人,同比增加59.15%,金融科技人员占比4.05%,同比提升1.33个百分点。

股份制银行中平安银行科技人员数量超过7500人;中信银行科技人员为3182人,此外2016年8月该行成立了金融产品IT创新实验室,广纳金融科技人才的同时,在各业务条线部署数字化人才;光大银行全行科技人员达1542人,占全行员工的3.38%。

手机银行争夺战

手机银行承载着银行对移动端的入口和流量的争夺,因此手机银行是数字银行转型成果的关键指标之一。

年报数据显示,六大国有大行手机银行客户数总计已超14亿户(各银行客户数累加计算,不考虑一人多客户端的情况),工商银行、建设银行、农业银行分列前三甲,均突破了3亿户关口。其中,工商银行手机银行客户数为3.61亿,建设银行为3.51亿,农业银行为3.1亿;邮储银行手机银行客户数达2.6亿户,月活用户同比增长32%;垫底的是中国银行,手机银行客户数仅有1.81亿。交行没有公布这一数据。

从手机银行交易额上看,农业银行手机银行交易量全年达到61.83万亿,建设银行为58.93万亿,中国银行为28.28万亿,邮储银行手机银行交易额仅为7.1万亿元;工商银行和交通银行并没有公布这一数据。

图3:部分上市银行披露手机银行用户数量(截至2020年4月12日)

股份制银行中,早在2018年招行App的用户规模就超越了交通银行,成为国有大行之外最先达到手机银行用户总数破亿的商业银行。截至2019年年底,招商银行App累计用户数达1.14亿户,借记卡数字化获客占比24.96%;掌上生活App累计用户数达9126万户,信用卡数字化获客占比达64.32%。

步入5G时代后,移动端的重要性将更加凸显,因此手机银行端的发力将是未来银行数字化竞争的重要特征。

此外,由于手机银行已经成为活跃客户最多的线上交易渠道,因此上市银行的APP活跃度也将成为数字化成效的重要参考指标。

2019年“招商银行”和“掌上生活”两大APP的月活跃用户达1.02亿户,较上年末增长25.58%;平安银行的口袋银行APP月活跃用户数为3292.34万户,较上年末增长23.5%;中信银行手机银行和动卡空间两大App月活客户均突破1000万户;光大银行手机银行、阳光惠生活、云缴费三大App月活用户2155万户;民生银行手机银行累计用户数5211万,月活用户1021万,年交易额逾9.2万亿,零售线上平台交易替代率99.68%。

科技决定银行未来

硝烟四起的数字化浪潮中,科技决定着银行的未来。突如其来的新冠肺炎疫情考验着银行“零接触”的线上服务能力。

平安银行董事长谢永林表示,突发的疫情把平安银行的线上化运营和数字化经营推向了一个新的高度。

邮储银行在年报中表示,每年拿出营业收入的3%左右投入到信息科技领域,同时加快科技人才引进,到2023年底实现全行科技队伍翻两番。

招商银行行长田惠宇提出,科技是唯一可能颠覆商业银行经营模式的力量。要真正实现“轻经营”和“轻管理”,也必须依靠科技的力量。“因此,我们旗帜鲜明地提出打造金融科技银行,把探索数字化经营模式作为转型下半场的主攻方向。”

中信银行方合英行长表示,“将继续加大科技投入,今年投入预算为66亿元,科技投入在营收占比将突破3.5%,而且不设上限。今年将继续增加科技人员,基本形成与金融科技发展和数字化转型相适应的人才梯队和结构。”

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。