合盛硅业拟定增25亿元:补充流动资金 缓解短期偿债压力

近日,合盛硅业在回复中国证监会行政许可项目审查一次反馈意见通知书后,发布了非公开发行A股股票预案(修订稿)。

公告显示,公司此次拟发行不超过1.34亿股,拟募集不超过25亿元,扣除发行费用后用于补充流动资金。

此次非公开发行股票的发行对象为罗燚及罗烨栋。罗燚和罗烨栋为公司控股股东、实际控制人关联方及公司股东。发行完成后,公司股权结构也将发生一定变化。

由于罗燚、罗烨栋为公司实际控制人罗立国的子女,罗燚及罗烨栋在此次发行前均已持有公司5%以上股份且此次认购后持股比例将进一步提高。此次发行完成后,罗燚及罗烨栋将与其父亲罗立国共同控制公司,三人为公司的共同实际控制人。

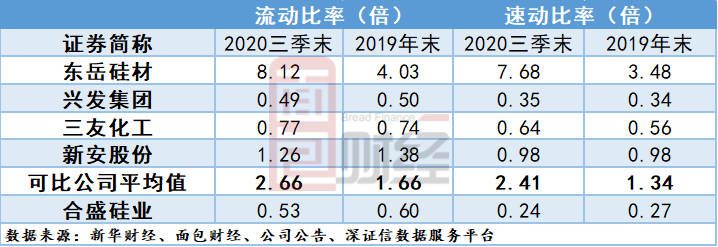

公司近两年的营收及净利润持续下滑,而产能规模的持续扩张,使得公司的存货大幅上升,资产负债率偏高,流动比率及速动比率低于行业可比公司平均值。此次定增募集资金到位后,将有效改善资产负债结构,缓解公司短期偿债压力。

近两年公司业绩及毛利率下滑明显

合盛硅业主要从事工业硅及有机硅等硅基新材料产品的研发、生产及销售,是国内硅基新材料行业中业务链较为完整、生产规模较大的企业之一。

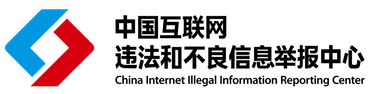

2016-2018年公司业绩增长较快,但2019年起公司的营收及净利润出现明显下滑。数据显示2019年公司实现营收89.39亿元,较上年同期下降19.30%,实现归母净利润11.06亿元,较上年同期下降60.56%。

2020年前三季度公司实现营收63.20亿元,较上年同期下降3.41%;归母净利润为7.19亿元,较上年同期下降16.30%。

图1:合盛硅业营业总收入及归母净利润

2018年,在供给侧改革及环保监管趋严的背景下,公司的生产基地项目顺利投产。在产能得到释放的同时,有机硅产品价格的大幅上涨,导致公司2018年的经营业绩达到历史较高水平。

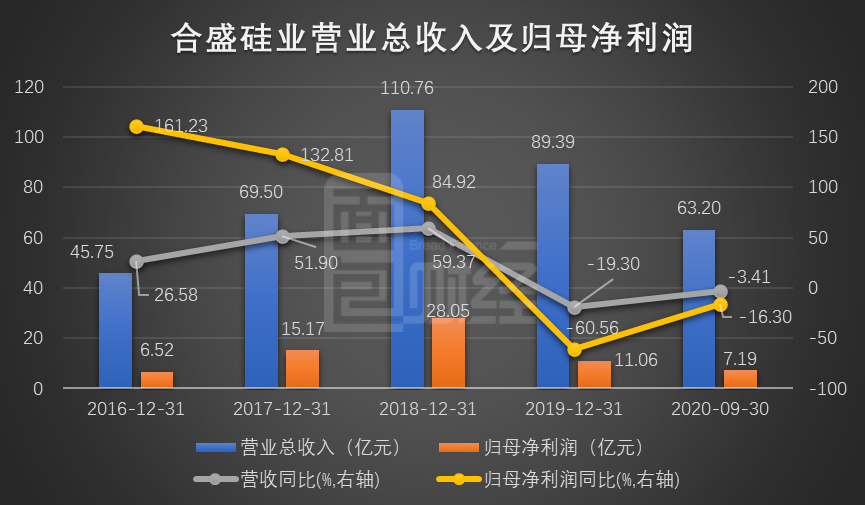

2019年以来,国内铝合金行业开工率不及预期,对工业硅需求呈现疲弱态势,同时工业硅出口也明显下滑。另外,有机硅市场需求虽保持平稳,但产品市场价格较以往出现明显下滑。受以上因素影响,公司业绩出现明显下滑,而产品价格的下降,也使得公司的综合毛利率出现明显下降。

图2:合盛硅业综合毛利率

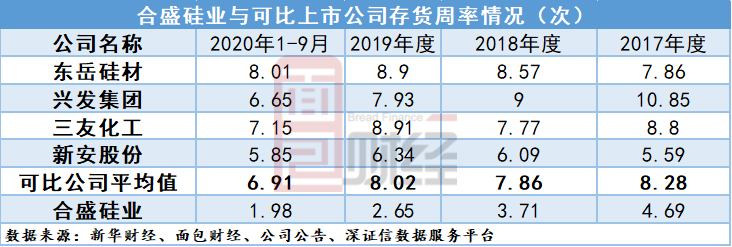

存货上升较快 存货周转率低于可比公司平均值

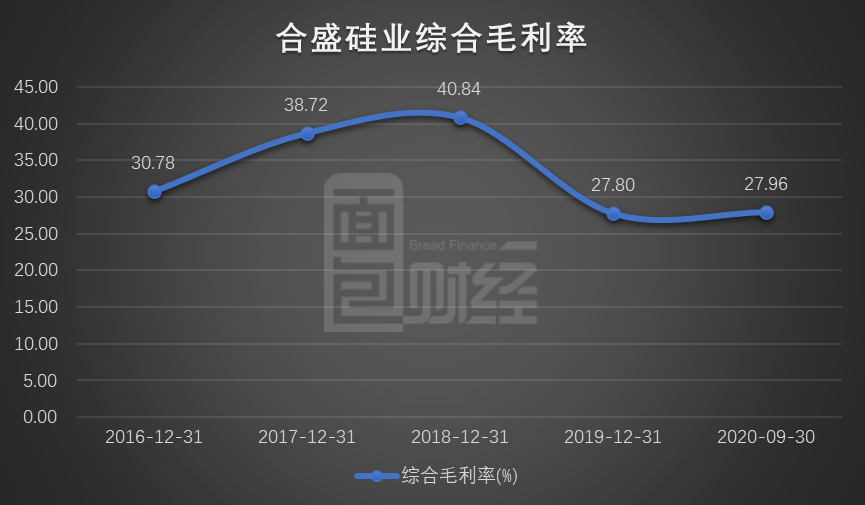

数据显示,合盛硅业的存货在2018年出现明显上升,随后一直保持较高水平。截至2020年9月末,公司的存货金额达21.51亿元。

图3:合盛硅业存货金融

2018年公司年产40万吨工业硅项目主生产车间全部投产、工业硅生产相配套的年产7.5万吨硅用石墨质炭电极项目部分投产并在2018年收购新疆金松硅业有限责任公司,经营规模的大幅扩大,是导致存货大幅增加的主要原因。2019年10万吨硅氧烷及下游深加工项目主车间完工投产,导致公司存货依然保持在高位,同期存货整体周转周期拉长。

另外,由于运输距离和销售周期较长,合盛硅业近两年的存货周转率持续下降。2020年前三季度公司存货周转率为1.98次,与可比上市公司相比公司存货周转率明显偏低。

图4:合盛硅业与可比上市公司存货周率情况

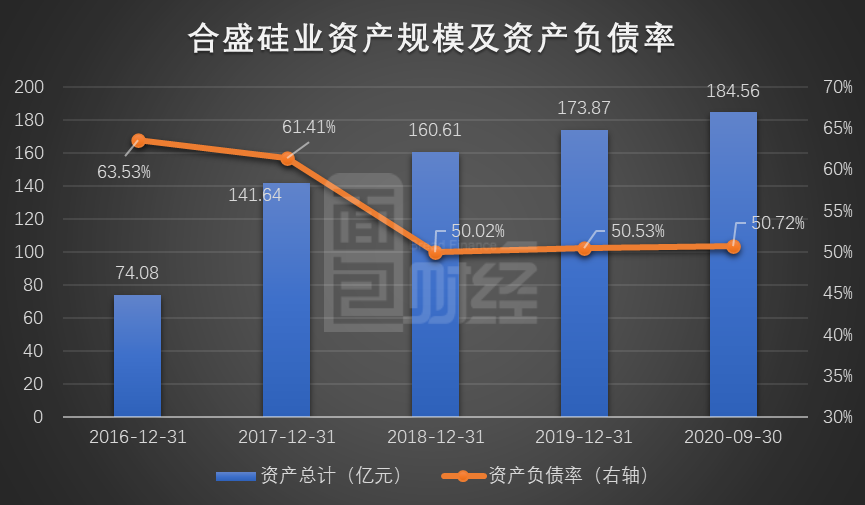

资产负债率偏高 偿债风险较大

近几年由于合盛硅业的快速扩张,公司的资产规模增长较快,但由于短期借款和应付账款较高,导致公司的资产负债率偏高。

截至2020年9月末,公司总资产为184.56亿元,较上年末增长6.15%,资产负债率则为50.72%,较上年末上升0.19个百分点。

图5:合盛硅业资产规模及资产负债率

另外,随着公司近年产能规模持续扩张,固定资产及在建工程相应增加,导致应付工程款余额较高,负债增加,导致公司的流动比率及速动比率均低于可比上市公司。

图6:合盛硅业与可比公司流动比率及速动比率

除此之外,公告显示合盛硅业在假设未来三年营业收入增长率保持30%不变的情况下,公司2020年-2022年流动资金缺口约为25.8亿元。

此次非公开发行一方面将有助于公司补充流动资金缺口,保证公司稳定经营。另一方面募集资金到位后,公司资产负债率将下降至44.53%,改善资产负债结构的同时,也将缓解短期偿债压力。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。