告别“三高”模式,这些房企是如何穿越周期的

伴随市场调整,内地房地产企业正经历发展模式的转变,从以前“高负债、高杠杆、高周转”的模式向低负债、多元化运营的方向转变,更加追求规模与利润的平衡。

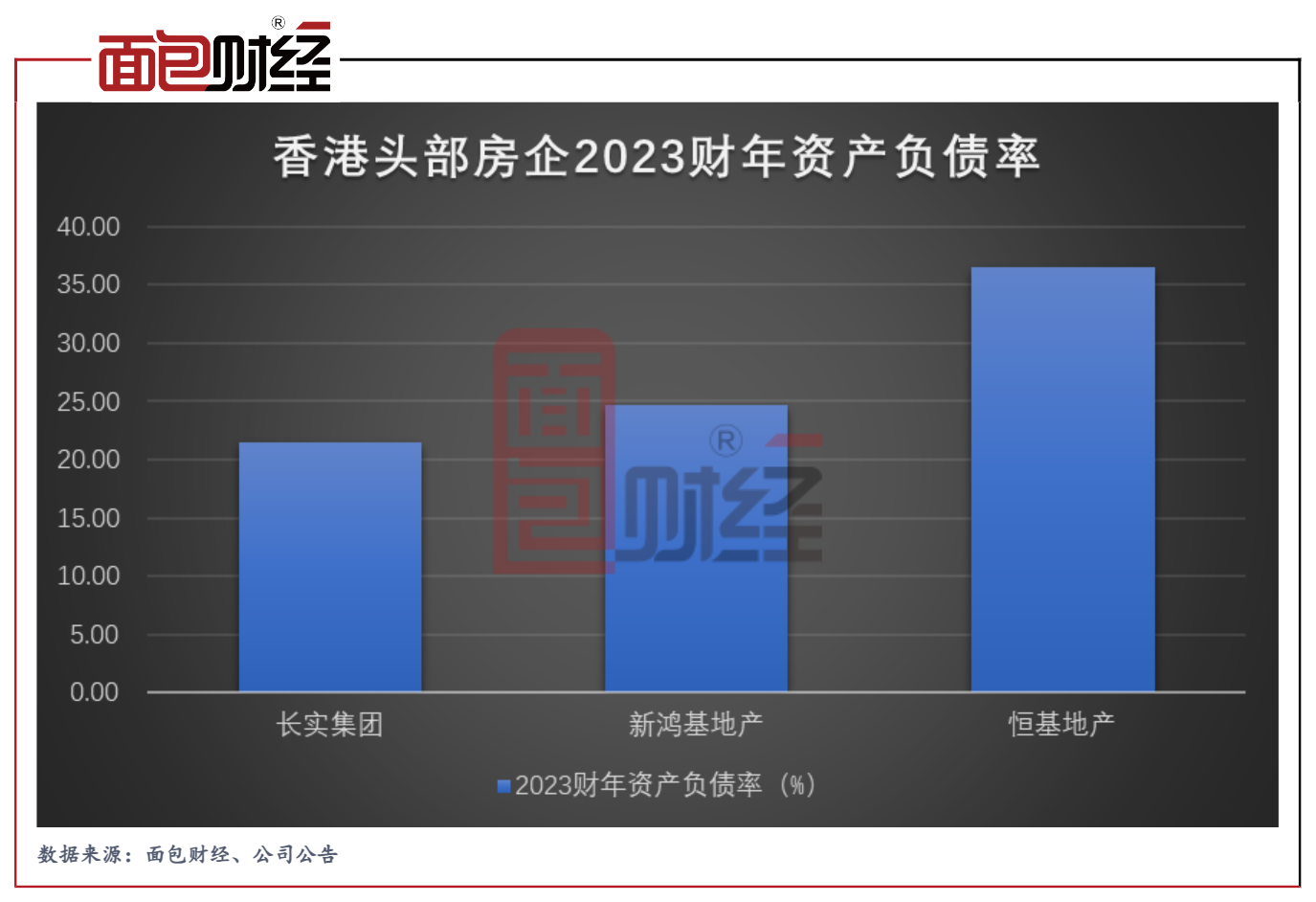

参考香港头部房企的经验,在经历多轮市场周期后,这些房企的负债率普遍降至40%以下,收入来源更加多元化,现金流表现更为平稳。

众多内房企业中,龙湖集团率先开始转型,走出了一条低杠杆、强运营、正现金流的高质量发展之路。

房地产行业:转向多元化协同发展新模式

受市场下行、行业风险出清影响,房企地产开发业务结算规模普遍下降。如今,房地产企业正站在一个新的十字路口。面对房地产市场的深度调整,在保持传统房地产开发业务优势的基础上,如何积极探寻新的增长点、探索新的商业模式、实现不同细分赛道的协同发展,已成为众多房企的重要议题之一。

从各房企2023年年报来看,在房企销售普遍承压、房地产开发利润下行的大背景下,以商业地产、房地产金融及租赁等板块为代表的多元化业务已成为行业发展的热点方向。

根据2023年年报,金地集团积极布局地产行业全产业链业务;招商蛇口开拓城市服务板块,业务涵盖物业管理、邮轮、会展、代建等业务;绿城中国建筑科技业务合同金额首次突破百亿,一体化面板、三维深化设计软件等研发创新成果落地。

整体来看,部分头部房企已从重资产开发建造为主的单一模式向开发、运营、服务多元化的模式转型,非开发业务收入占营收比重逐年上升。

面对新周期与新环境,龙湖集团早已在运营及服务领域布局,把握需求迭代机会。公司运营及服务业务展现出较大活力,不断优化盈利结构。

财报显示,2023年全年,龙湖集团实现营业收入1807.4亿元,股东应占溢利128.5亿元,剔除公平值变动等影响后的股东应占核心溢利达113.5亿元。

目前,龙湖在地产开发、商业投资、长租公寓、物业管理、智慧营造五大航道协同发展趋势良好。具体来看,公司商业投资2023年租金收入同比增长9%至102.8亿元;公司长租公寓品牌龙湖冠寓亦稳步发展,租金收入同比增长6%至25.5亿元;公司以物业管理、智慧营造为主的服务业务不含税收入为119.4亿元,同比增长2.4%。其中,公司旗下智慧营造品牌——龙湖龙智造2023年实现营业收入19.7亿元,综合实力已跻身代建行业前列。

龙湖集团多航道业务构成的“一个龙湖”生态体系,正是公司持续拓宽能力护城河、穿越行业周期的关键。

香港头部地产商的经验:低负债、降低物业销售收入占比

香港房地产市场经历多个市场周期,目前生存下来的头部房企如新鸿基地产、长实集团、恒基地产等的发展经验可以给内地房企未来发展提供参考。

研究发现,香港头部房企的负债率普遍较低。2023财年数据显示,新鸿基地产、长实集团、恒基地产的资产负债率分别为24.71%、21.51%、36.58%。对比来看,内地房地产企业的资产负债率普遍超过50%,部分甚至超过80%,降负债空间较大。

另一个可以参考的经验是,香港头部房企通过涉足不同的物业类型分散风险、提高现金流的稳定性。

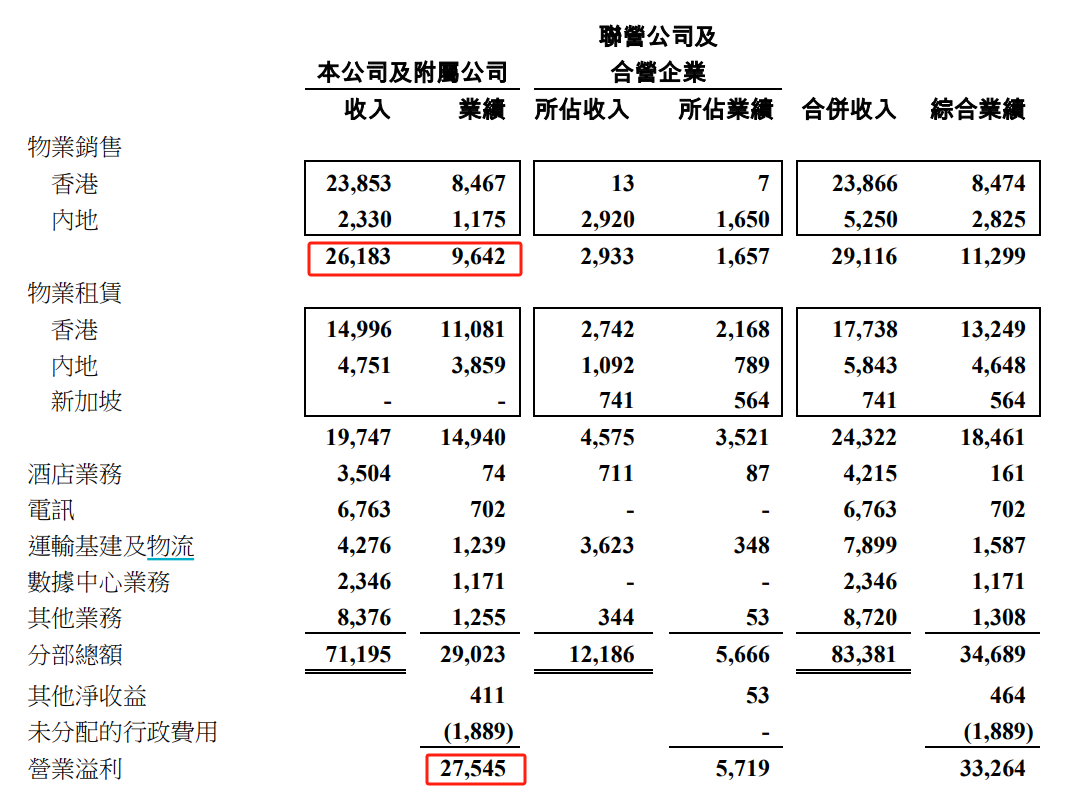

新鸿基地产在2023财年(截至2023年6月底)业绩报告中表示:“集团有庞大的物业投资组合,连同非地产业务,为集团带来稳定且可观的经常性收入。凭借以上因素,加上雄厚的财务实力,集团得以展现强大韧性,安然度过各种冲击和挑战。”

2023财年,新鸿基地产及附属公司来自物业销售的收入为261.83亿港元,占总收入的比例不到40%。从利润构成来看,公司2023财年合计产生营业利润275.45亿港元,其中来自物业销售的营业利润为96.42亿港元。

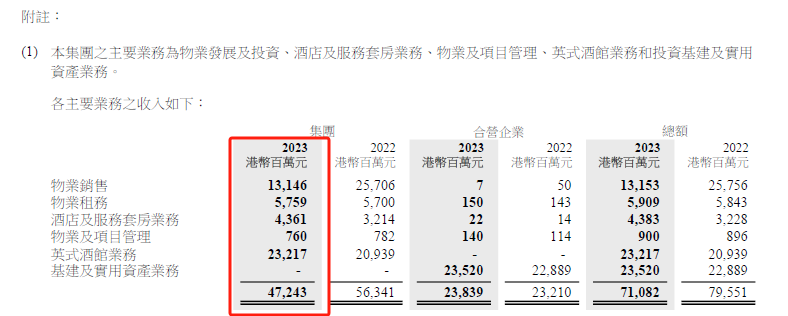

其他几家的情况类似,长实集团2023财年产生收入472.43亿港元,其中来自于物业销售的收入为131.46亿港元,占比不足30%。其余的收入来自于物业租务、酒店及服务套房业务、物业及项目管理、英式酒馆业务。

恒基地产的收入分散于物业发展(包括销售物业)、租金收入、百货商店业务和超级市场及百货商店综合业务、酒店房间经营业务、其他业务。

“优等生”龙湖集团:引领转型,运营及服务板块贡献六成盈利

在众多内地房企中,龙湖集团率先开始转型,向低负债、三大业务(开发、运营、服务)板块协同发力的业务模式转变,走出了一条低杠杆、强运营、正现金流的高质量发展之路。

2023年,龙湖集团运营及服务利润贡献占比持续提升,达到60%,已成为龙湖集团利润企稳、重回增长的重要引擎。

根据龙湖集团近日披露的2023年财报,龙湖集团2023年净负债率(负债净额除以权益总额)下降至55.9%,上年为58.1%。公司在手现金为604.2亿元。

2023年末,龙湖集团的有息负债余额约为1926.5亿元,同比下降7.4%。公司的平均借贷成本为4.24%,保持行业较低水平,平均合同借贷年期进一步拉长至7.85年。负债结构中,龙湖集团总借贷内的银行融资占比达77%,外币借贷额占比降至17.7%。

根据龙湖集团财报披露,2023年公司整体及各航道业务均实现经营性现金流为正。一方面,龙湖始终强调有质量回款、资金集中与统筹管理;另一方面,做到根据市场灵活调整投资与开工,同时提效降费,收入与支出动态匹配,保证公司各项业务持续增强造血能力。

新发展模式下,龙湖集团凭借开发、运营、服务三大业务板块协同发展,正逐渐穿越行业下行周期,迎来更广大的发展空间。

(文章序列号:1772558543203995648)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。